Lunedì

Avvio di settimana sulla parità per le piazze europee. A Milano, l’interesse circa una possibile OPA totalitaria da parte KKR su Telecom, ha spinto il titolo a 0,45 facendogli guadagnare oltre il 30% nella sola giornata. Sul fronte energetico, gli Stati Uniti congiuntamente a Cina e Giappone, hanno dichiarato di voler diminuire le riserve strategiche di greggio. Allentano così la pressione sui prezzi dell’energia. In America, il Presidente Biden, ha scelto la continuità confermando Jerome Powell come governatore della Federal Reserve. Alla notizia, il mercato ha reagito con un aumento dei tassi soffocando l’azionario (NASDAQ -1,26%).

Martedì

Ci si attende in giornata o al più tardi domani l’annuncio in Germania della coalizione semaforo tra SPD-Verdi-Liberali con Olaf Scholz come successore della Merkel. Nel frattempo, l’Europa ha aperto le contrattazioni perdendo circa un punto su tutte le piazze. Le ragioni non sono chiare. La paura di possibili lockdown in Germania, hanno influenzato il risk off. Nonostante i dati macro, i listini europei non sono riusciti a rimbalzare. Al contrario nonostante l’apertura sottotono, Wall Street è riuscita a chiudere la giornata con discreti progressi da parte del Dow Jones (+0.50%), piatto l’S&P 500.

Mercoledì

Avvio positivo da parte delle piazze europee. Milano ha aperto a +0.50%, piatta invece Francoforte. Giornata all’insegna dei dati macro (vedi Monetary policy), anche se il mercato sembra più focalizzato sulle curve dei contagi da coronavirus (DAX -0.37%). Le perdite riportate in apertura da Wall Street, sono state subito acquistate riportando gli indici sui massimi. La seduta si è conclusa con modesti guadagni sia per S&P 500 sia per il NASDAQ.

Giovedì

Giornata del Thanksgiving day e di conseguenza poca liquidità sul mercato. Anche a livello macro sono attesi pochissimi dati nella giornata odierna. La seduta asiatica, dopo giorni di pressioni e di perdite, principalmente dovute all’incognita covid e alla crisi immobiliare, si è conclusa in rialzo. Bene anche l’Europa che ha condotto la seduta sui livelli della settimana passata (Eurostoxx +0.40%).

Venerdì

Giornata nera sui mercati finanziari. L’avvento della nuova variante africana (omicron), ha causato un sell off generalizzato su tutte le piazze. Nella sola mattinata le piazze europee hanno accumulato oltre 3 punti di perdite. Le curve dei tassi europei, hanno perso indistintamente 5 punti, mentre in America oltre i 10. L’EURUSD ha lasciato l’1.121 in direzione dell’1.13. La seduta ridotta di Wall Street si è avviata in maniera più composta rispetto a quella europea, riportando comunque perdite nell’ordine del 2%.

Monetary Policy

La settimana passata è iniziata con la pubblicazione dell’indice Chicago FED National Activity. Attraverso 85 indicatori si misura lo stato dell’economia e la relativa pressione inflazionistica. L’indice è risultato in forte aumento, superando non di poco sia le aspettative sia il dato precedente.

Nel pomeriggio, invece, è stato pubblicato il dato sulla fiducia dei consumatori dell’eurozona. Fiducia in diminuzione rispetto alle stime.

I restanti dati della settimana si sono concentrati nella giornata di martedì e mercoledì. Prima i PMI tedeschi e a seguire quelli Europei, risultati tutti al di sopra delle aspettative. Le tre classi monitorate: Manifatturiero, Terziario e Composito. Hanno tutte registrato un’accelerazione stabilizzando gli indici dopo la discesa di agosto e settembre.

In America prosegue il miglioramento delle condizioni economiche con un ulteriore miglioramento del mercato del lavoro. Le richieste di sussidio dopo un periodo di stallo sono ulteriormente diminuite portandosi sul minimo storico sulle richieste iniziali.

Sempre in US, i dati “Personal” hanno evidenziato un miglioramento della situazione patrimoniale. Un incremento in tutte e tre le categorie: Personal Consumption, Personal Income e Personal Spending.

Bene anche il GDP che nonostante non raggiunga le aspettative, fa un passo in avanti rispetto al mese precedente.

Infine, coerente con i dati della settimana, il sentiment rilasciato dall’università del Michigan è in aumento rispetto alle attese.

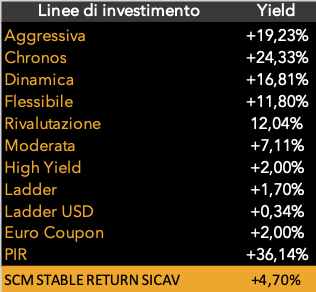

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

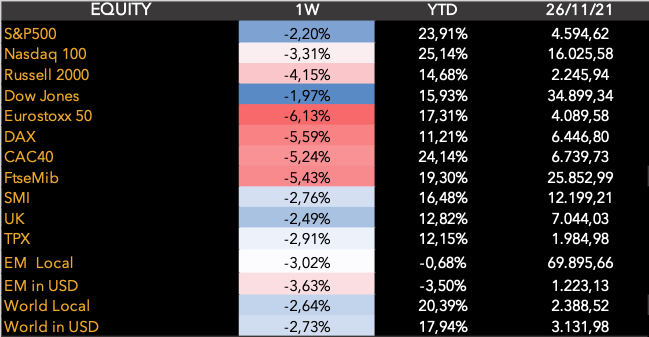

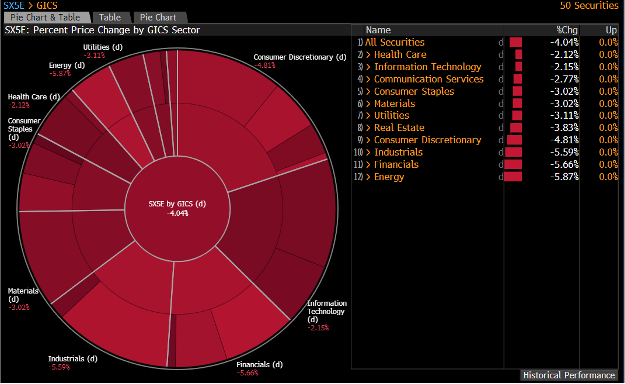

La settimana passata è stata caratterizzata da ottimi dati a livello macro e da un improvviso Sell Off nel fine settimana. Per l’appunto, il picco di volatilità registrato nella giornata di venerdì è attribuibile in prima istanza alla nuova variante covid individuata in Africa. Benché non si sappia ancora la natura e la gravità di questa nuova variante, il mercato ha fin dalle prime battute iniziato a riportare pesanti perdite. In Europa nessuna piazza è stata risparmiata. Tra i settori quello finanziario a braccetto con Industrials ed Energy, sono stati quelli maggiormente colpiti dalla correzione.

In America la poca liquidità data dal semifestivo post Thanksgiving, non ha aiutato i mercati a trovare quel rimbalzo sperato. Nonostante gli indici statunitensi, si sono mossi in maniera più composta rispetto a quelli europei. A fine giornata il quadro generale mostrava perdite superiori al 2%. Tra i settori più colpiti i bancari e gli industriali (DOW JONES -2.53%).

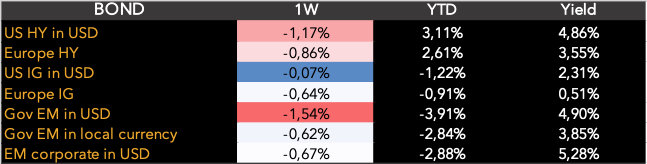

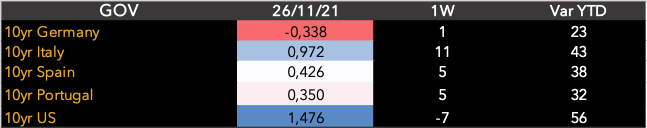

Sul fronte obbligazionario, la curva dei tassi ha subito scontato un possibile rallentamento sul rialzo tassi, facendo così scendere il decennale statunitense di oltre 16 punti. In Europa nonostante non ci si attenda un imminente rialzo dei tassi, le curve hanno comunque registrato una diminuzione dei tassi nell’ordine di 8 punti.

In questo contesto, il mercato azionario che fino a giovedì aveva riportato discreti guadagni, ha corretto con il petrolio che a causa di nuovi possibili lockdown ha perso oltre 10 punti percentuali. La seduta di venerdì, complice il fatto della chiusura anticipata di Wall Street, si è conclusa come la peggior seduta da inizio anno.

In generale, le nostre linee di gestione hanno risentito del risk off di venerdì. Ma grazie al taglio sul peso dell’asset class azionaria effettuato precedentemente, hanno registrato una perdita inferiore rispetto ai benchmark di riferimento. Nonostante quest’ultima correzione, le performance nel mese di ottobre si mantengono positive e sui massimi storici.