Markets

Lunedì

Il nuovo anno è iniziato con il segno + per i mercati finanziari. L’Europa ha proseguito il movimento intrapreso giorni prima dalle borse statunitensi. Ovviamente i volumi scambiati nella giornata erano ridotti a causa delle parziali chiusure, ma, ciò nonostante, il tono della giornata ha portato guadagni sia in Europa che a Wall Street. Bene il NASDAQ che segna subito un +1.41%.

Martedì

In mattinata sul listino asiatico, l’hang seng tech segnava una perdita del 3,5%, toccando il minimo storico. Nonostante l’anno nuovo, perdurano le tensioni tra Stati Uniti e Cina. Soprattutto il governo cinese non sembra intenzionato, almeno per ora, a rinegoziare i termini sulle repressioni normative messe in atto nel 2021. In Europa, i listini hanno avviato la seduta positivamente seguendo la chiusura di Wall Street. Sul fronte tassi il movimento, seppur graduale, è rivolto verso l’alto. In America giornata di ripiegamento per l’azionario con il NASDAQ che, influenzato anche dal rialzo tassi, perde circa 1.3%.

Mercoledì

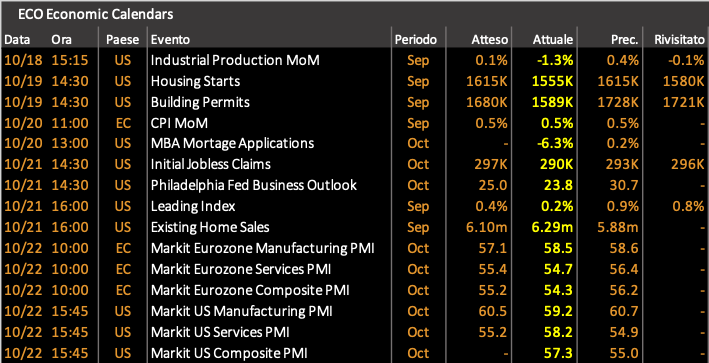

Avvio debole per i listini continentali. La giornata ha visto protagonisti i dati PMI e la pubblicazione del dato ADP sull’Employment Change statunitense (vdi. Monetary Policy). Nonostante i dati PMI europei siano usciti al di sotto delle aspettative, il mercato ha proseguito l’andamento positivo di inizio anno. L’apertura di Wall Street è stata positiva ma, nel pomeriggio, i listini statunitensi hanno iniziato a scontare l’impressionante dato sull’occupazione che proietterebbe nel mese di dicembre oltre 400 mila occupati in più. Dopo la pubblicazione delle minutes dell’FOMC, gli indici azionari hanno rapidamente capitolato, scontando una politica monetaria più hawkish del previsto. In serata l’S&P 500 e il NASDAQ riportavano perdite per: -1.94% e -3.34%.

Giovedì

Giornata dell’epifania: l’andamento sui mercati europei ha seguito la chiusura di ieri di Wall Street riportando gli indici sui livelli di lunedì sera. L’Eurostoxx 50 ha perso oltre l’1,5% mentre i tassi governativi, che fino ad ora erano rimasti stabili, hanno registrato un’impennata. La seduta statunitense si è svolta sulla parità non trovando il rimbalzo sulla chiusura di ieri.

Venerdì

Apertura poco mossa per le piazze europee. Positiva solo Milano che fin dalle prime battute, guadagna mezzo punto percentuale. La seduta si è svolta in attesa dei dati sul CPI europeo, il quale è risultato essere più alto delle attese. L’indice dei prezzi al consumo CORE attestatosi al 2.6% congiuntamente a un Economic confidence al di sotto delle attese, ha comportato un ripiegamento del comparto azionario e a un irrigidimento delle curve governative con il BUND a 10 anni prossimo allo 0%. Negativa l’America che chiude la prima settimana dell’anno con una sola seduta positiva su 5.

Monetary Policy

NUOVO ANNO

La prima settimana dell’anno è stata caratterizzata dalla pubblicazione di molteplici e fondamentali dati macroeconomici. Al fine di un’analisi più lineare suddivideremo i dati per macroaree.

EUROPA, INFLAZIONE E CRESCITA?

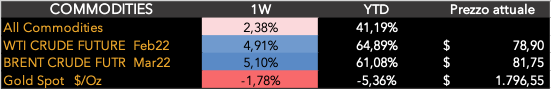

Sul fronte europeo la settimana è iniziata con la pubblicazione del dato PMI sul settore manifatturiero. Dato in linea con le aspettative. Per quanto riguarda le altre due rilevazioni relative al settore terziario e composito, si riporta un rallentamento nei suddetti settori, differenziale comunque contenuto.

Per tutta la settimana in Europa il focus è stato rivolto ai dati sul CPI dei principali stati. Lo spaccato riporta una situazione di generalizzata crescita dell’indice dei prezzi al consumo (dato europeo YoY 2.6%), ma con diverse situazioni all’interno dei singoli stati. Infatti, in Francia non vi è stato alcun incremento nonostante gli analisti stimassero un +0.1% su base annua. Situazione ben differente in Italia dove il CPI armonizzato è passato da un +3.9% a un 4.2% in linea con le attese. Probabilmente il fattore che ha inciso maggiormente nell’incremento del CPI europeo è stato l’aumento dell’indice dei prezzi in Germania. Nel solo mese di dicembre, il CPI su base annua è passato dal 5.2% al 5.3%. Gli analisti stimavano una diminuzione a quota 5.1%.

AMERICA, I TEMPI SONO MATURI

Sul fronte statunitense la settimana passata è stata una settimana ricca di dati, soprattutto per il mercato del lavoro. Il dato che senza dubbio ha mosso maggiormente i mercati è stata la rilevazione sull’empolyment change. Quest’ultima ha mostrato un incremento degli occupati di oltre il doppio rispetto a quanto stimato. Inoltre, nonostante le richieste di sussidio siano leggermente aumentate dalla settimana precedente, i dati si mantengono sui livelli minimi da inizio crisi pandemica. Infine, sul fronte economico sono stati pubblicati i dati relativi ai Factory Orders e ai Durable Orders, i quali hanno entrambi registrato un aumento oltre le aspettative, andando così a migliorare lo scenario di crescita economica statunitense.

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

PRIMA SETTIMANA DELL'ANNO

E' stata senza dubbio caratterizzata dai dati macroeconomici e dalle minutes relative alla riunione della Federal Open Market Committee. Quello che emerge è nuovamente una situazione di surriscaldamento dell’economia statunitense, con il mercato del lavoro in netto miglioramento e un sentiment all’interno della FED parecchio Hawkish. In Europa l’inflazione trainata dalla Germania avanza, ma l’attuale crisi energetica e il crescente numero di contagi minano la crescita.

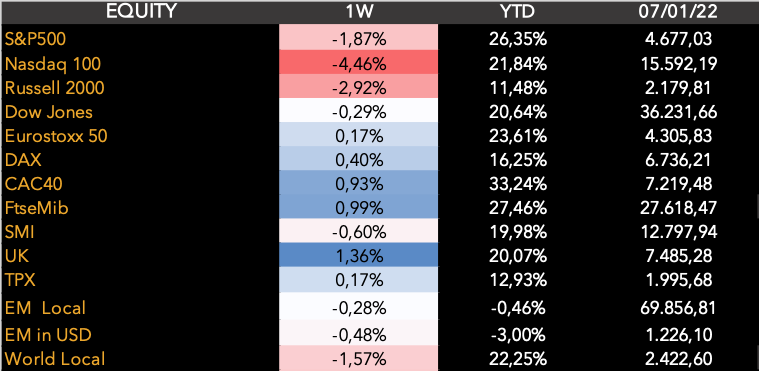

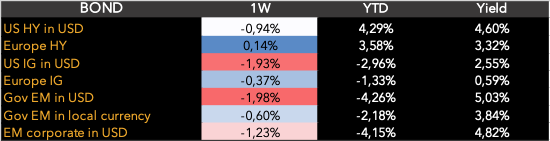

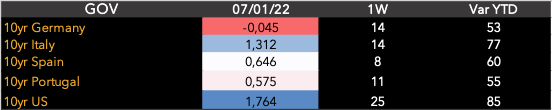

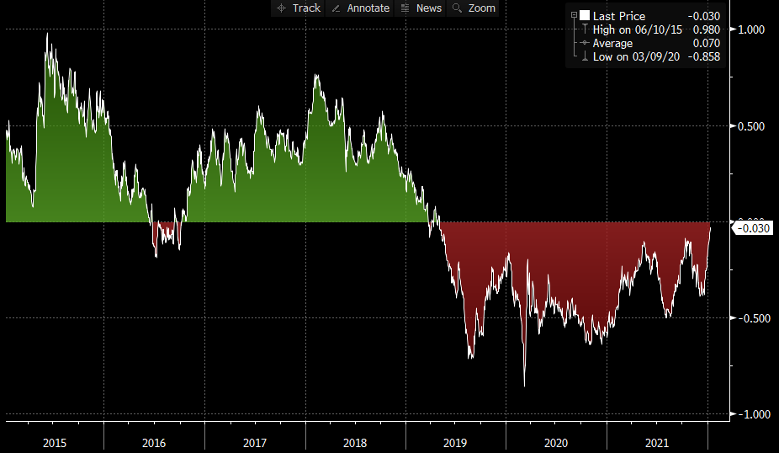

Sul fronte azionario, il mercato ha capitolato andando a scontare l’accelerazione della FED sul rialzo tassi. I settori più colpiti sono stati quelli con i multipli più elevati. Infatti il NASDAQ, indice con una grande esposizione al settore tecnologico, ha perso oltre 4 punti e mezzo. Dall’altro canto anche gli indici industriali hanno riportato perdite segnando così una settimana in rosso anche per il Dow Jones e per l’S&P 500. Parallelamente il mercato obbligazionario ha proseguito quello che già da tempo stava scontando, ovvero una riduzione nel piano di acquisto e un triplice rialzo tassi nel 2022. Il treasury decennale si è mantenuto al di sopra dell’1,7%, mentre lo spread con la scadenza a due anni ha iniziato ad allargarsi dai minimi di dicembre.

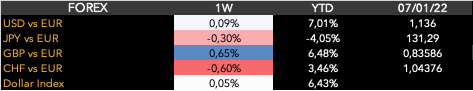

Sul fronte europeo il mercato azionario ha, nonostante tutto, riportato buoni guadagni. Bene le Piazze di Milano e Parigi che hanno chiuso la prima settimana generando circa un punto percentuale. In Europa la questione ucraina si aggiunge alla crisi energetica e alla crisi sanitaria. Ciò nonostante, l’inflazione continua ad avanzare seppur i dubbi circa una crescita economica di lungo termine permangono. La spinta inflazionistica ha riportato il tasso free risk europeo (BUND 10Y) prossimo allo zero, al contempo le problematiche politiche italiane non hanno permesso un restringimento dello SPREAD che si mantiene al di sopra dei 130 punti.

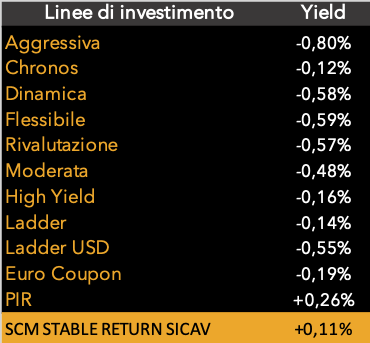

LE NOSTRE LINEE DI GESTIONE

Ingenerale hanno contenuto le perdite riportate a Wall Street ma hanno chiuso la settimana in rosso. Sul fronte obbligazionario il rialzo dei tassi ha comportato un rendimento negativo per tutta l’asset class. Si riporta la performance positiva del Fondo SCM Stable Return che grazie alla copertura sui tassi ha iniziato l’anno con il segno +.