Markets

Lunedì

Settimana influenzata dalla festa di Tutti i Santi e dalla due giorni della Federal Open Market Committee. Ad ogni modo la settimana è iniziata con le borse europee sulla parità dopo il recupero registrato nella seduta di venerdì. In tarda mattinata il dato sul CPI europeo è risultato leggermente superiore alle attese (vdi. Monetary Policy) favorendo un rialzo dei tassi (BTP 10y +10bps). Stazionaria Wall Street.

Martedì

Avvio positivo per l’Europa che sulla scia dei future americani avanza di circa un punto percentuale. I rendimenti dopo essersi stabilizzati nel finale della seduta di ieri, oggi risultano stabili. Dopo un avvio brillante anche Wall Street ha perso terreno lasciando spazio ai timori in vista della conferenza di domani.

Mercoledì

La giornata dell’FOMC è iniziata con il mercato in contrazione rispetto ai livelli di apertura. Come da attese il rialzo è stato di 75bps e nella conferenza il numero uno della FED, Jerome Powell, ha dichiarato che la misura delle prossime azioni terrà conto del Tightening accumulato, del lag con cui la politica monetaria agisce. Il momento di grazia è stato interrotto dallo stesso Powell in risposta ad una domanda nel quale ha ribadito che i tassi ad un certo punto dovranno fermarsi. Per ora dovranno continuare a salire. Il mercato che fino ad allora aveva reagito bene ha rapidamente perso terreno con l’azionario in negativo e i tassi in aumento. Chiusura sui minimi di settimana S&P 500 -2.5%.

Giovedì

Apertura in rosso per l’Europa che ha da fattorizzare la debolezza americana. Nella mattina la Banca Centrale del Regno Unito ha rialzo di 75 bps i propri tassi di riferimento. Ha precisato nello statement che i tassi dovranno ancora salire ma meno di quanto il mercato non stia già prezzando. Negativo in chiusura l’azionario, Eurostoxx 50 -0.80% e S&P 500 -1.06%.

Venerdì

La seduta asiatica ha messo a segno un vero e proprio rally con l’azionario di Hong Kong in salita di oltre cinque punti percentuali. Le motivazioni del recupero sarebbero imputabili ai rumors circa un allentamento delle misure zero covid. Su questa scia il mercato europeo ha aperto con tono positivo e migliorato sui dati PMI. In recupero anche Wall Street fino alla pubblicazione dei Nonfarm Payrolls, risultati in netto rialzo rispetto alle attese. Chiusura sui massimi per l’Europa, Eurostoxx 50 +2.36%.

Monetary Policy

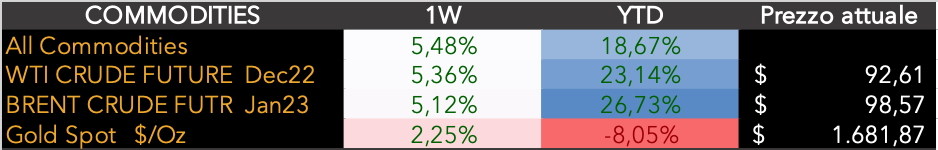

EUROPA

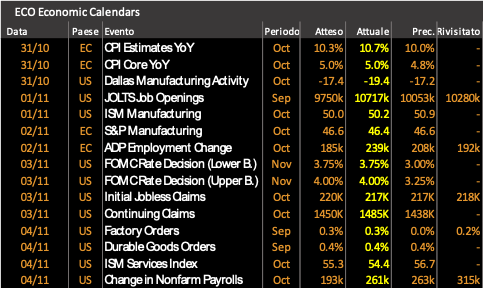

La settimana passata si è aperta con il dato sul CPI europeo, in frazionale aumento rispetto alle attese. La componente core è aumentata in linea con le attese al 5%. Sul fronte manifatturiero il dato rilasciato da S&P è risultato in leggera contrazione.

AMERICA

La settimana americana è iniziata con il dato sul Dallas Manufacturing Activity in peggioramento rispetto alle attese. Sempre sul settore manifatturiero il dato ISM è risultato in diminuzione ma superiore delle attese.

Sul fronte economico i Factory Orders e i Durable Goods Orders sono risultati in linea con le attese.

Le richieste di sussidio iniziali non sono variate dalla settimana passata ma al contempo le richieste di mantenimento sono aumentate di circa 50K.

Sempre sul fronte lavorativo il dato arrivato nella giornata di venerdì relativo i Nonfarm Payrolls è risultato stabile rispetto al mese di settembre e nettamente superiore rispetto alle attese.

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

La settimana passata è stata caratterizzata dalle decisioni di politica monetaria da parte delle Banche Centrali. Da una parte abbiamo visto la Federal Reserve rialzare i tassi di 75 bps e confermare una stance Hawkish, dall’altra la Bank of England e la Bank of Norway hanno dato segnali di allentamento guardando oltre al dato dell’inflazione anche lo stato dell’economia reale.

Sul fronte macroeconomico i dati hanno confermato uno stato dell’economia americano forte e con ancora pochi segnali di rallentamento, soprattutto dal mercato del lavoro.

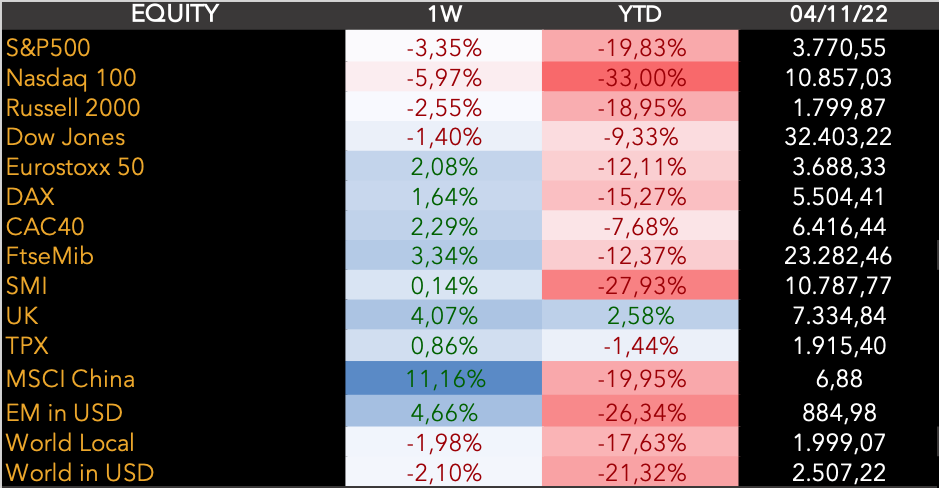

Venendo al mercato, la settimana passata è stata caratterizzata nuovamente da una sovraperformance delle piazze europee rispetto a Wall Street. Influenzata delle dichiarazioni del numero uno della FED ha visto gli indici riportare pesanti perdite (NASDAQ -5.97%).

In Cina il cambio di politica sanitaria ha innescato un rally che ha permesso all’indice MSCI China di chiudere la settimana a +11.16%.

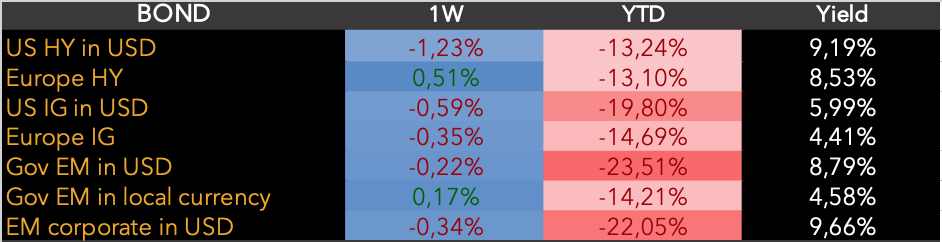

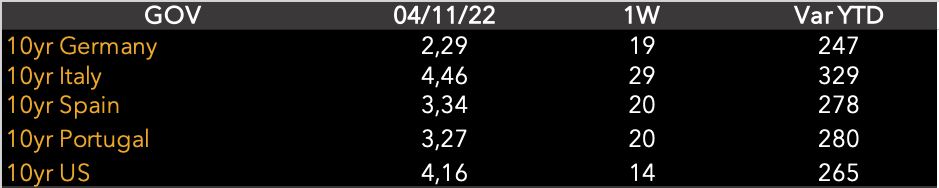

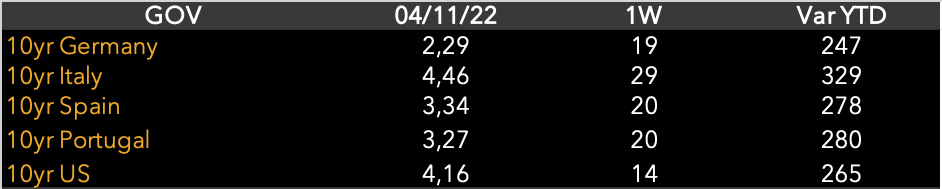

Sul fronte obbligazionario si è visto un generalizzato rialzo dei tassi capitanato dal Treasury americano. In Europa lo SPREAD BTP- BUND si è allargato di circa 10 bps.

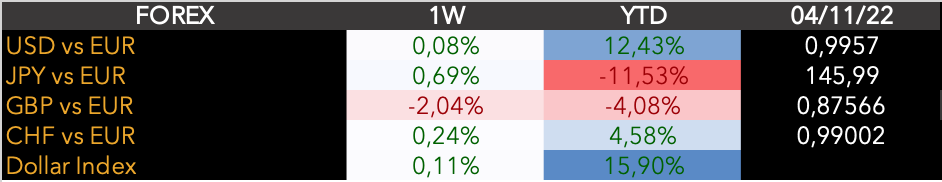

Contestualmente sul fronte valutario l’€ ha ritrovato un po’ di forza riportandosi vicino ai 0.99.

In generale, le nostre linee di gestione hanno beneficiato del rimbalzo dell’azionario. Sul fronte obbligazionario la situazione continua ad essere complicata. Questa settimana sarà cruciale monitorare le elezioni di Midterm americane.