Markets

Lunedì

Avvio all’insegna della cautela per l’Europa. In Asia le autorità cinesi starebbero valutando un allentamento delle misure restrittive a fronte dei nuovi contagi. La notizia ha alimentato il rimbalzo dell’azionario. In America nonostante il nervosismo, la seduta si è conclusa con il treasury a 10 anni in salita al 4.20% e l’azionario in positivo (S&P 500 +0.96%).

Martedì

Giornata interlocutoria dei mercati in attesa dei risultati delle elezioni americane. Nel primo pomeriggio il dollaro ha perso forza, complice la ritirata del Treasury (-10bps) e dato spazio all’azionario continentale (Eurostoxx 50 +0.82%).

Mercoledì

Gli americani sono stati chiamati a esprimere il proprio voto. Anche se non si hanno ancora tutti i risultati, ciò che si può vedere è come i repubblicani abbiano preso il controllo della Camera. Lo hanno fatto con uno scarto inferiore rispetto a quello atteso dagli analisti. Per quanto riguarda il Senato, la partita è ancora tutta da giocare con due, o forse tre, Stati chiave in ballottaggio per decidere le sorti della maggioranza. Attualmente la situazione vede i democratici con 48 senatori e i repubblicani con 49. All’appello mancano ancora lo Stato dell’Arizona, la Georgia e il Nevada. Sul mercato non vi è stata una particolare reazione. La seduta si è svolta con il solito nervosismo in vista del dato sul CPI di domani. Negativi in chiusura gli indici di Wall Street.

Giovedì

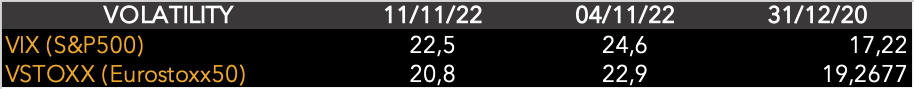

Non avendo ancora la certezza dell’esito delle elezioni, il mercato si è focalizzato al dato sull’inflazione americana attesa in diminuzione dall’8.2% precedente al 7.9%. Nonostante il nervosismo della mattinata, la diminuzione dell’inflazione oltre le attese (7.7% YoY), ha innescato un vero e proprio rally con i rendimenti in calo di oltre 20 bps overall. Azionario in risalita. Il bilancio in chiusura ha visto l’azionario segnare una delle migliori sedute dal 2020, NASDAQ 100 +7.49% S&P 500 +5.54%.

Venerdì

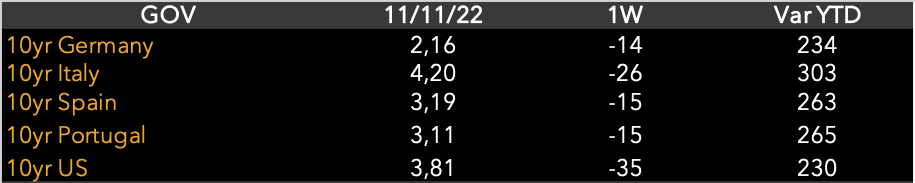

Wall Street chiusa per Veterans’ Day. Correzione sul fronte obbligazionario della curva europea. Dopo la discesa di ieri le curve europee sono in risalita di circa 5 bps con il BTP a +10bps. Positivo l’azionario continentale che prosegue il recupero innescato nella seduta passata.

Monetary Policy

EUROPA

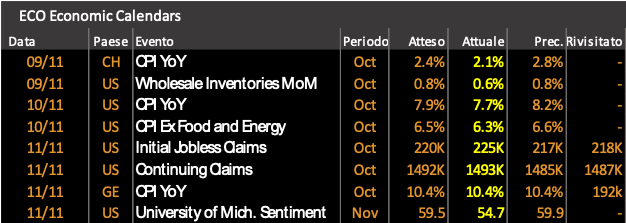

Nella settimana passata in Europa l’agenda economica è stata parecchio scarsa. Infatti, ad eccezione del dato sull’inflazione tedesca, risultata invariata. Non vi sono stati ulteriori dati.

AMERICA

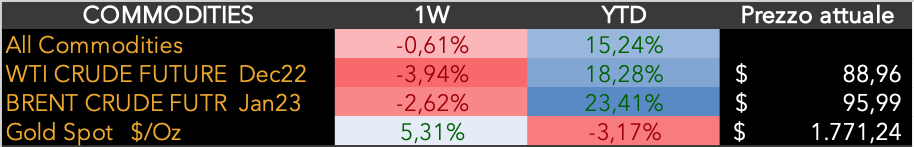

In America, invece, sono stati pubblicati i dati sul CPI. L’inflazione, che ha fatto da market driver, è risultata in rallentamento rispetto al mese precedente. Inoltre la componente core è passata dal 6.5% atteso al 6.3%. La discesa della pressione sui prezzi ha innescato un riposizionamento della curva obbligazionaria e un rally dell’azionario.

Proseguendo con l’agenda economica, il mercato del lavoro risulta essere ancora stabile con le richieste di sussidi pressoché invariate.

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

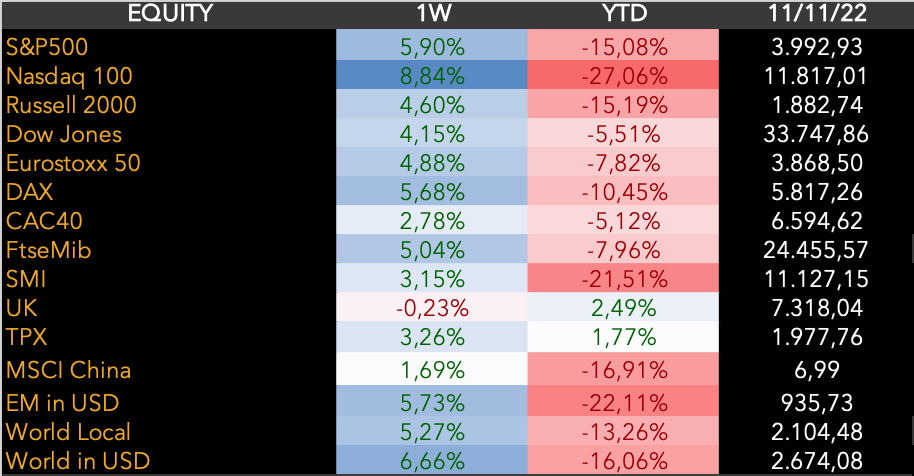

La settimana passata è stata caratterizzata dal newsflow derivante dagli Stati Uniti d’America. I riflettori sono stati puntati sulle elezioni di Mid Term e sul dato relativo all’inflazione americana. La diminuzione della pressione inflazionistica con il Consumer Price Index al 7.7% ,a fronte di un 7.9% atteso, ha generato un’immediata reazione del mercato.

L’azionario ha invertito il trend con tutti gli indici in verde. A Wall Street si è assistito a una delle migliori sedute degli ultimi 20 anni. L’S&P 500 nelle ultime due sedute della settimana ha guadagnato oltre 6 punti percentuali, mentre il NASDAQ oltre il 9%.

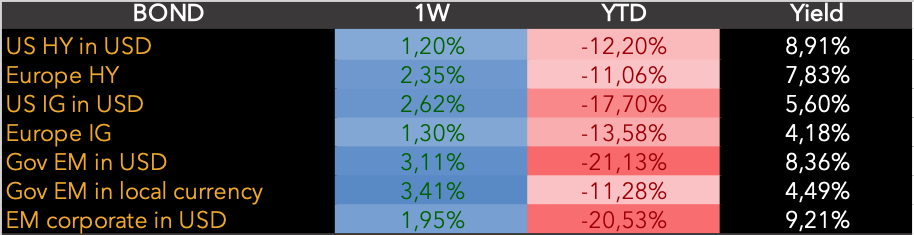

Sul fronte obbligazionario il mercato, che fino a mercoledì prezzava la probabilità di un rialzo a dicembre dei tassi da parte della FED di 75 bps al 22% ,si è immediatamente allineato ad un rialzo di 50 bps. La curva americana, nella giornata di giovedì ,ha visto il decennale perde circa 30bps.

In Cina il cambio di misure in materia di politica sanitaria ha dato vigore alle borse asiatiche che per la seconda settimana consecutiva hanno chiuso in verde.

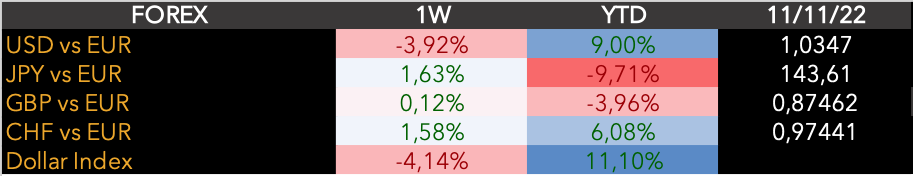

Contestualmente sul fronte valutario il dollaro si è indebolito tornando sotto la parità vs l’€.

In generale, le nostre linee di gestione hanno beneficiato del rimbalzo dell’azionario. Sul fronte obbligazionario nonostante la settimana positiva la situazione continua ad essere complicata. Questa settimana sarà cruciale monitorare il dato sull’inflazione europea, atteso al 10.7%.