Markets

Lunedì

Wall Street chiusa per il Martin Luther King Day. In Europa la giornata è stata scarica di dati macroeconomici, ma ad ogni modo la seduta ha avuto un tono positivo. L’Eurostoxx 50 ha generato una performance positiva dello 0.15%.

Martedì

Giornata movimentata sul mercato obbligazionario. In Europa si è aperta la possibilità di un rialzo inferiore alle attese. Secondo alcune indiscrezioni, i membri del Governing Council della BCE starebbero valutando un rialzo per il mese di marzo di 25 bps. Positivo l’azionario.

Mercoledì

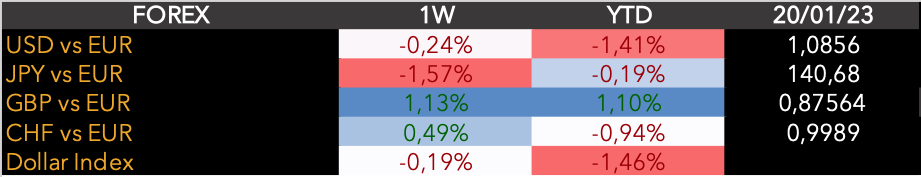

In mattinata la Bank of Japan ha mantenuto fermo il corridoio dei tassi, deludendo le aspettative. Lo yen è calato del 2% spingendo i rendimenti verso l’alto. In Europa l’apertura è avvenuta in territorio positivo e nella mattinata il membro della BCE Villeroy ha spento le speranze di un rialzo inferiore ai 50 bps. Inoltre, ha ribadito che è ancora troppo presto per parlare di terminal rate. Piatta l’Europa. Negativa Wall Street sui dati macro (vdi. Monetary Policy).

Giovedì

Avvio negativo per l’Europa in attesa della tavola rotonda di Davos. Alle 11:30 la Lagarde ha confermato il miglioramento del quadro macro-europeo ma ha ribadito la necessità di riportare l’inflazione al target. Rendimenti in rialzo. Negativo l’azionario (Eurostoxx 50 -1.92%).

Venerdì

Avvio positivo per l’Europa che in carenza di dati macro tenta di ritracciare sui minimi di ieri. Negli States i dati sul mercato immobiliare hanno mostrato un settore in rallentamento con eventuali risvolti sia sul mercato del lavoro che sulla pressione inflazionistica. In chiusura positivo l’azionario (S&P 500 +1.63%).

Monetary Policy

EUROPA

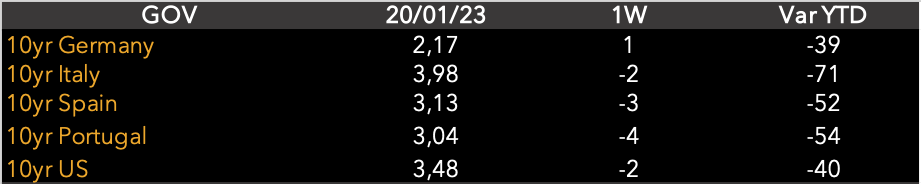

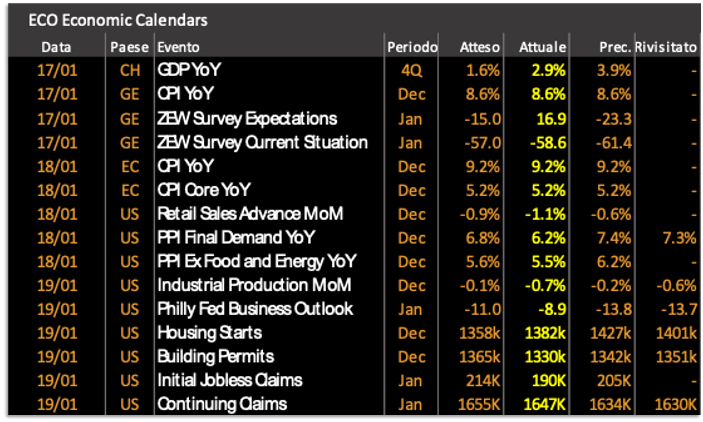

Sul fronte europeo la settimana è stata ricca di dati riguardanti la Germania. Infatti ad aprire la settimana europea è stata proprio la rilevazione sul CPI tedesco, registrato invariato dal mese di novembre. A seguire sono stati pubblicati i dati ZEW sulle Expectations e sulla situazione corrente. Ciò che emerge è un netto miglioramento delle attese a discapito di un peggioramento della situazione attuale.

Nella giornata di giovedì, invece, sono stati pubblicati i Consumer Price Index (dato aggregato e dato core) relativi all’eurozona. Entrambi invariati.

AMERICA

Sul fronte americano la settimana passata è stata ricca di dati. Tra i più importanti il Producer Price Index è risultato in rallentamento rispetto al mese di novembre.

La produzione industriale è diminuita mentre i Philly Fed sono risultati in miglioramento a -8.9 dal precedente -13.8.

Sul fronte immobiliare i Building Permits sono diminuiti di circa 35K mentre le Housing Starts sono aumentate di 24K.

Infine, le richieste di sussidio sono risultate ulteriormente in diminuzione con le richieste iniziali a 190.000 unità.

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

La scorsa settimana è stata caratterizzata dall’appuntamento del World Economic Forum e da una fitta agenda macroeconomica. Tra i tanti speakers, il Presidente Christine Lagarde ha confermato il miglioramento della condizione economica europea. Ha ribadito che la Banca Centrale Europea continuerà con il processo di normalizzazione.

In Europa durante la settimana sono circolate indiscrezioni circa la possibilità di rallentare l’entità dei rialzi a partire dal meeting di marzo. Nonostante la notizia sia poi stata smentita dal membro della BCE Villeroy, i rendimenti sono rimasti sui valori di inizio settimana.

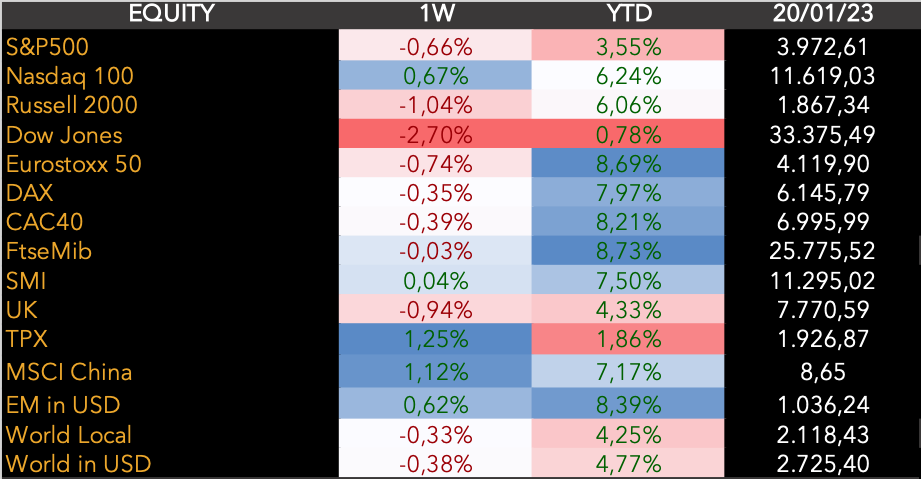

Sul fronte azionario la settimana si è conclusa marginalmente in calo per i listini europei. In parità la piazza di Milano. A Wall Street le perdite sono state contenute nell’ordine dell’1%, ad eccezione del Dow Jones affossato dalla performance di Goldman Sachs. Secondo quanto dichiarato dalle autorità, il colosso di Wall Street sarebbe sotto indagine a fronte di una verifica sul corretto funzionamento dei sistemi di monitoraggio e controllo in materia di credito.

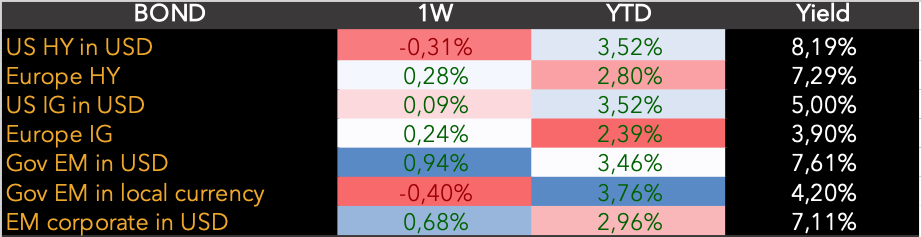

In generale, le nostre linee di gestione sono rimaste stabili beneficiando dei movimenti sulla componente obbligazionaria.