Markets

Lunedì

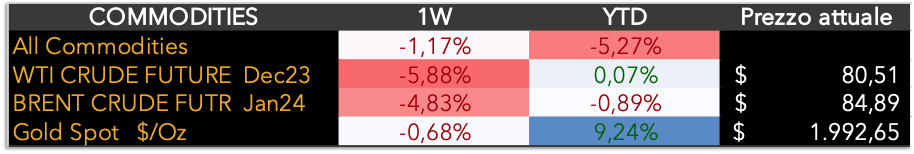

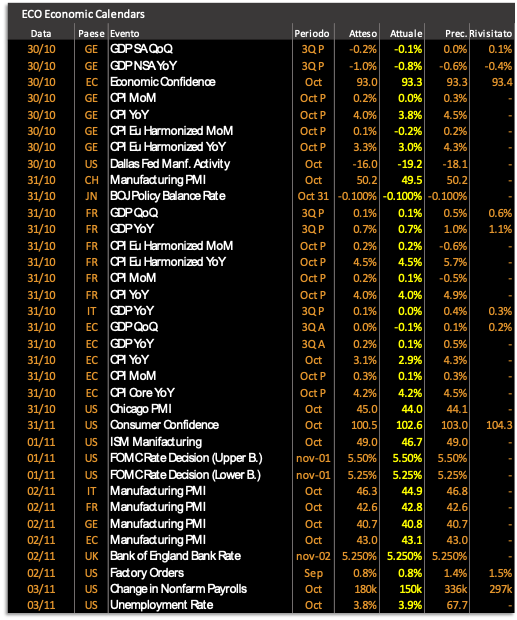

Inizia una settimana molto importante per i mercati in quanto la Fed, nella giornata di mercoledì, deciderà il livello dei tassi, stabilendo quindi l’evoluzione della propria politica monetaria. Inoltre, i dati sul mercato del lavoro statunitense, la cui lettura è prevista nel pomeriggio di venerdì, forniranno ulteriori indicazioni sullo stato di salute dell’economia. Le piazze del Vecchio Continente registrano una seduta positiva con guadagni generalizzati attorno al mezzo punto percentuale, favorite dagli incoraggianti dati macroeconomici tedeschi della mattinata che hanno evidenziato un calo dei prezzi al consumo maggiore delle previsioni. Oltreoceano, Wall Street chiude in territorio verde con Nasdaq e S&P500 in rialzo di oltre un punto percentuale. Sul fronte materie prime, in calo i prezzi petroliferi, con il WTI a quota 82$.

Martedì

Nell’ultima seduta borsistica del mese, diversi sono gli appuntamenti macroeconomici attesi dagli investitori. Nella nottata, la Bank of Japan ha mantenuto fermi, sempre su livelli negativi, i tassi di interessi affermando però maggiore flessibilità nel controllo della propria curva dei rendimenti. I PMI manifatturieri cinesi, invece, sono scesi sotto la soglia che separa la crescita dalla contrazione, alimentando le perdite dell’azionario (Hang Seng -1.20%). I listini europei continuano la scia positiva di inizio settimana, rinfrancati ancora una volta dai positivi dati sull’inflazione dell’eurozona: Piazza Affari è la migliore di giornata con +1.50%. In attesa della riunione della Fed, chiude positiva Wall Street (Nasdaq +0.48%; S&P500 +0.60%), grazie anche al rintracciamento dei rendimenti dei treasuries.

Mercoledì

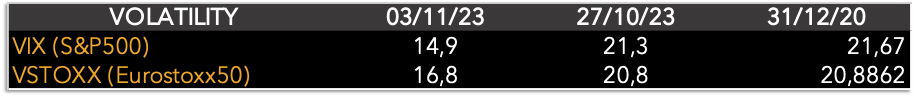

Aspettando la riunione del Federal Open Market Committee, in una giornata particolarmente scarna di trimestrali, prosegue il rally delle borse europee con l’indice paneuropeo Eurostoxx 50 che chiude a + 0,80%. Nel pomeriggio, l’indicatore ISM manifatturiero statunitense si è assestato a 46.7, mancando di molto le previsioni degli analisti e denotando i primi segnali di indebolimento dell’economia. Infine, come ampiamente previsto, la Fed ha lasciato fermi i tassi nel range 5,25%-5,50%, incrementando i guadagni di Wall Street (Nasdaq +1.74%; S&P500 +1.93%), con tutti i settori sopra la parità. In calo di oltre 12bps il rendimento del decennale americano, sceso sotto il 4.70%.

Giovedì

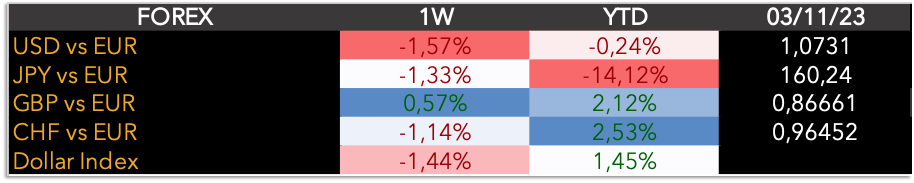

In seguito alla decisione di ieri della Fed, anche la Bank of England ha optato per il mantenimento dei tassi di riferimento al livello del 5.25%. Queste decisioni hanno sicuramente concorso a migliorare il sentiment degli investitori, tanto che i listini del Vecchio Continente hanno concluso la quarta giornata consecutiva di rialzi. I guadagni, generalizzati attorno ai due punti percentuali, risultano peraltro più estesi rispetto alle precedenti sedute. Sulla scia delle performance delle borse europee, Wall Street chiude tonica, con i principali indici in rialzo di quasi due punti. Sul fronte valutario, si indebolisce il biglietto verde, con il cambio eurodollaro oltre quota 1.06.

Venerdì

Fine settimana che vede l’attenzione dei mercati rivolta ai dati sul mercato del lavoro statunitensi. Nel dettaglio, le buste paga non agricole (Nonfarm payrolls) sono aumentate di 150mila unità nel mese di ottobre rispetto ad un consenso di 180mila. Il tasso di disoccupazione, invece, è risultato superiore alle previsioni degli analisti, in risalita del 3,9% nel mese scorso. Quest’ultimo dato, che ha denotato una contrazione del mercato del lavoro, ha allentato i timori di possibili rialzi futuri, favorendo i mercati azionari. Al contempo, continua l’indebolimento del dollaro con l’eurodollaro a 1.072.

Monetary Policy

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

Durante la settimana appena trascorsa, la conferma della pausa del rialzo dei tassi da parte dei membri del Fomc, insieme ai dati sull’inflazione europea e sul mercato del lavoro americano, in fase di contrazione, hanno aiutato a migliorare il sentiment degli investitori e, conseguentemente, favorito il rialzo dei mercati azionari. Inoltre, dallo statement di Jerome Powell pare possibile, secondo gli analisti, che la Fed, in virtù dell’attuale contesto macroeconomico, abbia raggiunto il picco della politica di tightening monetario, come dimostrano i futures sui fed funds, i quali prezzano solamente un 10% di possibilità di un rialzo durante la riunione di dicembre.

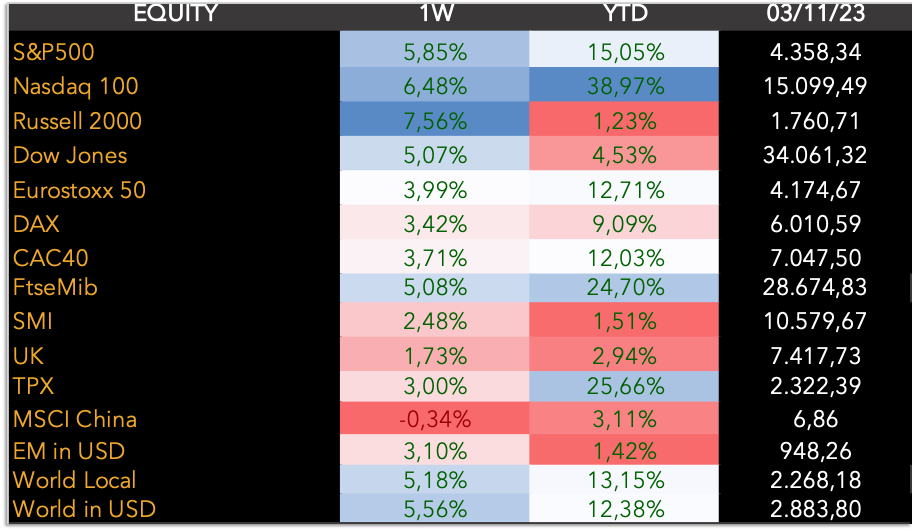

I listini azionari globali hanno segnato una settimana all’insegna dei guadagni, con prestazioni davvero notevoli, a partire dal +6.50% dell’indice tecnologico Nasdaq e dal +5.90% dell’S&P500. Permangono deboli i listini cinesi, unici in rosso, a causa della crisi di liquidità del settore immobiliare e delle difficoltà nella crescita economica.

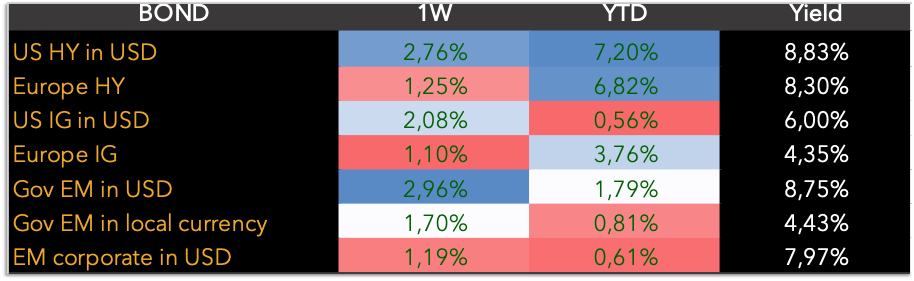

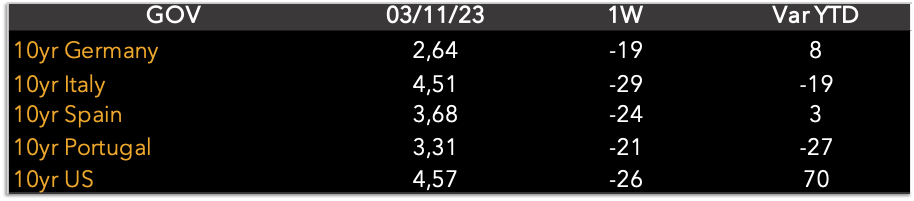

Sul fronte obbligazionario, rintracciano i rendimenti dei titoli di stato. Il treasury a dieci anni rende ora il 4,57% (-26 bps).

In generale, le nostre linee di investimento hanno potuto trarre beneficio dalla positiva settimana sui mercati finanziari. Grazie alla nostra asset allocation, che sovrappesa i mercati statunitensi rispetto a quelli europei, le linee a composizione prettamente azionaria hanno recuperato, nella sola settimana di novembre, le perdite dovute dalla discesa dei mercati di ottobre. Le linee obbligazionarie, invece, si sono riportate sui massimi da inizio anno.