Markets

Lunedì

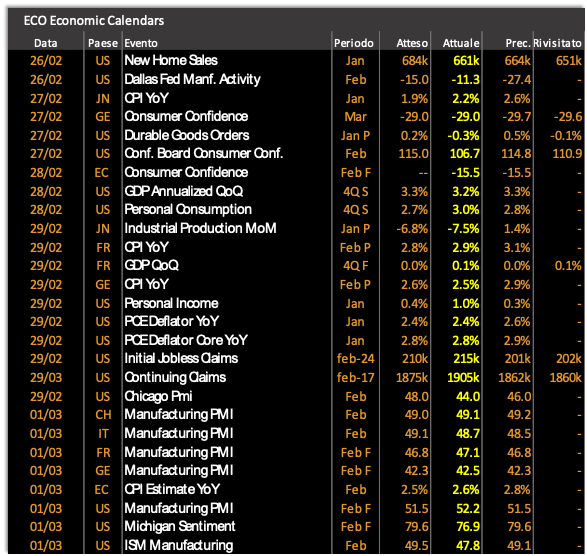

Comincia l’ultima settimana del mese di febbraio, con un appuntamento molto importante, ovvero la lettura del PCE, indicatore prediletto della Fed per quanto riguarda l’inflazione. In assenza di rilevanti dati macro e di catalizzatori di mercato, i listini del Vecchio Continente chiudono la seduta poco mossi, con l’indice Eurostoxx 50 in marginale ribasso (-0.17%). Oltreoceano, deludono le vendite di case nuove a gennaio, attestatesi a 661mila unità, contro un consenso degli analisti di 658mila unità. Al pari dell’Europa, anche Wall Street termina poco mossa con una overperformance del Russell 2000 (+0.61%).

Martedì

Dopo un inizio di settimana con movimenti laterali, i listini europei, in una seduta caratterizzata da bassa volatilità, virano al rialzo, con guadagni generalizzati oltre il mezzo punto percentuale. Negli Stati Uniti, gli ordini di beni durevoli preliminari di gennaio sono risultati inferiori alle attese, con un calo di -6.1% rispetto ad un consenso di -5.0%. Deludente anche la consumer confidence di febbraio uscita a 106.7 contro una stima di 115, il che evidenzia come il dato abbia mancato il consenso di ben 8.3 punti. Nonostante tali dati, Wall Street chiude ancora una volta poco mossa, con una overperformance dell’indice delle small cap Russell 2000 (+1.34%).

Mercoledì

Alla vigilia della lettura del Pce, in calo l’azionario cinese con l’Hang Seng in flessione dell’1.50%. Sicuramente la notizia della richiesta di liquidazione per Country Garden non ha favorito i listini. Il GDP statunitense del quarto trimestre è risultato marginalmente in riduzione, assestandosi al 3.2% contro una previsione 3.3%, determinando un calo dei rendimenti governativi, con il tasso sul treasury a dieci anni in discesa di 4.5bps a quota 4.27%. Wall Street termina le contrattazioni in rosso, nonostante un buon recupero nella parte finale di seduta (Nasdaq -0.54%; S&P500 -0.17%), appesantita dal tech e dai communication services.

Giovedì

Ultima seduta borsistica del mese caratterizzata da importanti dati macro. Cominciando dall’Europa, l’indice dei prezzi al consumo (armonizzato) flash di febbraio è risultato leggermente al di sopra delle attese sia in Francia che in Spagna. I dati tedeschi hanno invece evidenziato come l’economia versi ancora in condizioni di difficoltà, con le vendite al dettaglio nuovamente in calo. Il dato di giornata arriva però dagli Stati Uniti e riguarda il Price Consumption Expenditures. Sia l’headline che il core sono risultati in linea con le previsioni: su base annuale, il Pce di gennaio si è assestato al 2.4%, in discesa dal precedente 2.6%, mentre il dato core al 2.8%. Inoltre, in notevole contrazione il Chicago Pmi (44.0 vs 48.0) e in aumento sia gli initial che i continuing claims. La risposta di Wall Street ai dati è stata positiva, con l’S&P500 in rialzo di 0.52% e il Nasdaq di 0.95%.

Venerdì

L’ultima seduta della settimana corrisponde anche con la prima del mese. All’indomani del Pce, altri importanti dati macro sono attesi negli Stati Uniti. L’ISM manifatturiero di febbraio è sorprendentemente scivolato a 47.8 da 49.1 di gennaio, mancando di molto la previsione di 49.5. Anche il Michigan Sentiment è risultato inferiore alle attese, assestandosi a 76.9 contro un consenso di 79.6. Sulla debolezza dei dati, Wall Street ha mantenuto il trend rialzista (Nasdaq +1.44%; S&P500 +0.80%; Russell 2000 +1.05%), sostenuto dal tech con DELL che, in seguito all’ottima trimestrale, ha registrato un +31%. Più contenuti invece i guadagni sulle borse europee (Eurostoxx +0.35%), con Piazza Affari miglior indice di giornata (+1.08%).

Monetary Policy

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

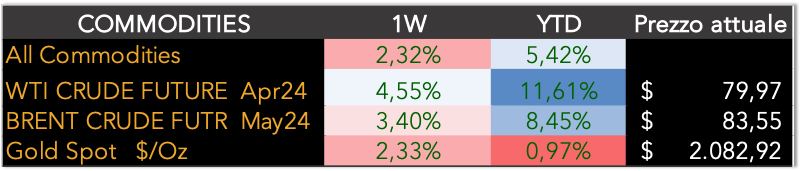

La settimana appena trascorsa è stata caratterizzata da importanti dati macro. In Europa l’inflazione è continuata a scendere ma in misura inferiore alle attese portandosi a febbraio al 2.6% dal 2.8%. Negli Stati Uniti il dato PCE, uno dei prediletti dalla Fed, è invece risultato in linea con il consenso sia per l’headline che per il core.

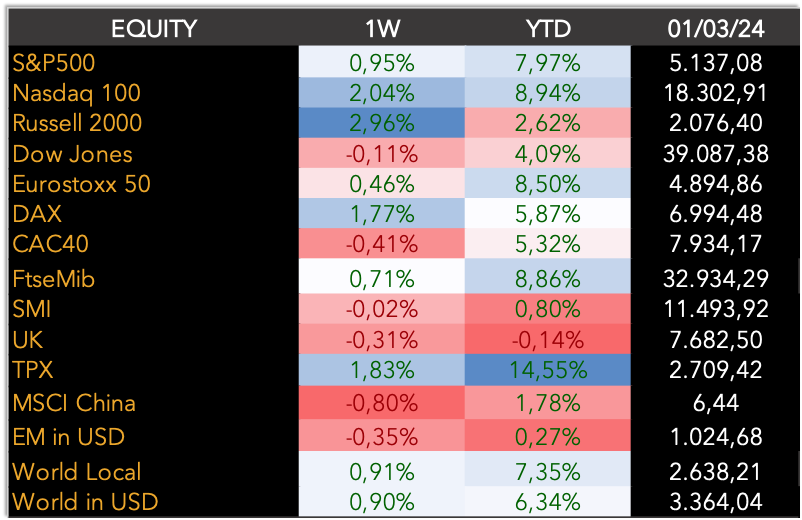

Sul fronte mercati, Wall Street ha mantenuto il trend rialzista con l’S&P500 in rialzo di un punto e il Nasdaq di due punti percentuali. Ancora meglio la performance delle small cap con il Russell 2000 in risalita del 3%. I listini europei hanno invece sostanzialmente confermato i livelli della precedente settimana.

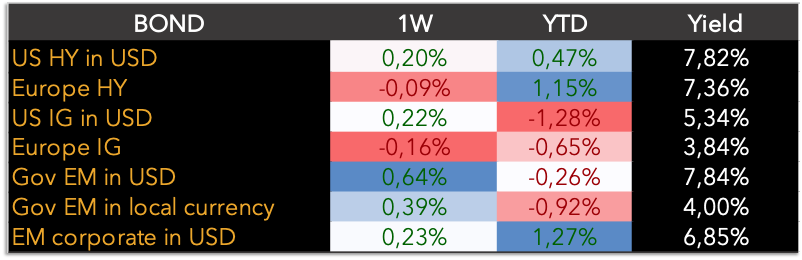

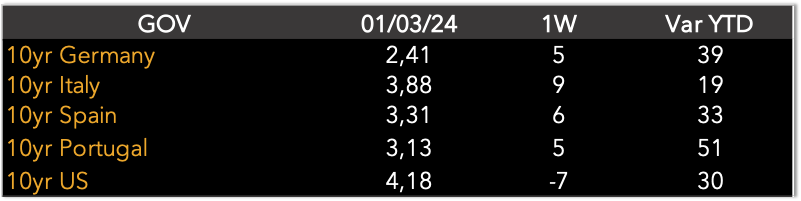

A livello obbligazionario, i tassi governativi statunitensi sono scesi con il rendimento del decennale in calo di 7 bps a quota 4.18%.

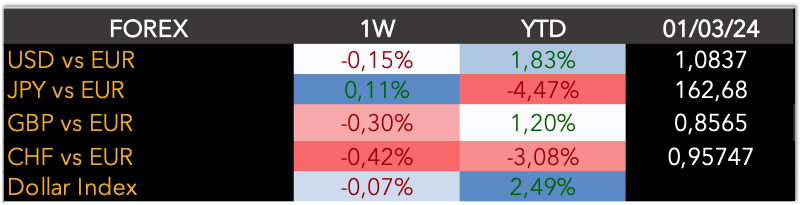

Infine, in leggero apprezzamento la moneta unica sul biglietto, con il cambio eurodollaro a 1.0837.

Le nostre linee di gestione a componente azionaria, essendo in parte esposte al mercato statunitense, hanno consolidato i guadagni delle precedenti settimane. In particolare, la Linea Chronos registra un +8% YTD. Stabili le linee obbligazionarie.