Markets

Lunedì

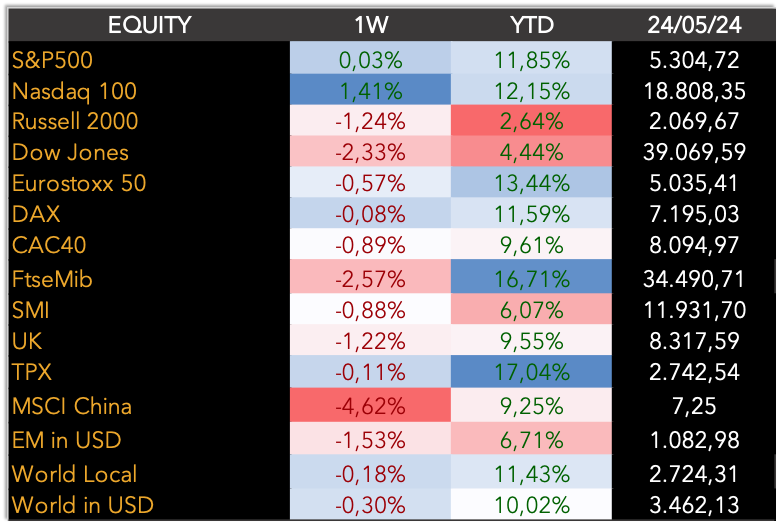

Inizia una settimana abbastanza ricca di dati macro, anche se, probabilmente, questa volta, l’evento principale sarà a livello per così dire “micro”, ovvero la trimestrale del colosso dei semiconduttori Nvidia. In assenza di rilevanti catalizzatori, Wall Street apre la settimana poco mossa, con overperformance del tech e underperformance dei financials (S&P500 +0.1%; Nasdaq +0.69%). Anche i listini del Vecchio Continente chiudono poco mossi, ma comunque in territorio positivo (Eurostoxx +0.21%).

Martedì

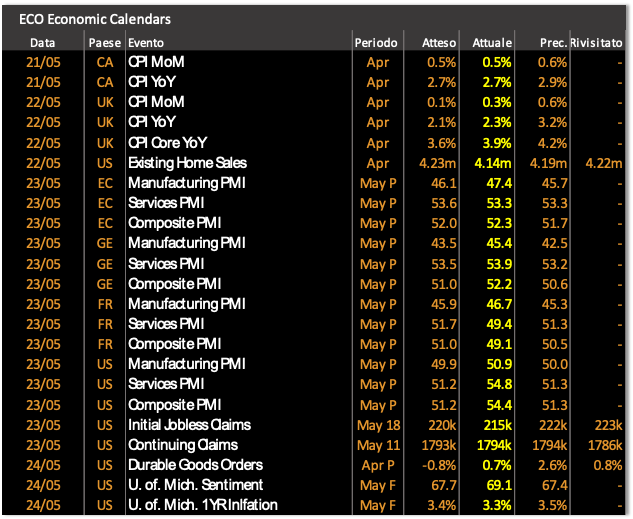

Al pari della prima giornata della settimana sui mercati, anche la seconda non regala grossi spunti. Il CPI canadese di aprile è uscito in linea alle attese degli analisti (sia su base annuale che mensile), comunque in diminuzione rispetto alla precedente rilevazione. Sul dato, i rendimenti sui treasury sono tornati a calare, seppur in maniera contenuta (circa 2 bps su tutta la curva).

Mercoledì

Giornata ricca di dati macroeconomici. Nella mattinata, l’indice dei prezzi al consumo britannico del mese di aprile si è assestato, su base annuale, al 2.3%, in calo dal precedente 3.2%, ma comunque superiore al consenso del 2.1%. Anche la componente core è risultata maggiore delle previsioni, al 3.9%. Oltreoceano, le vendite di case esistenti in aprile hanno deluso, uscendo a 4.14 milioni, in calo dai 4.22 milioni precedenti. Fronte azionario, sia Wall Street che i listini europei chiudono marginalmente negativi, in un clima di trepidante attesa per la trimestrale di Nvidia.

Giovedì

Ieri sera, a mercati chiusi, il rilascio della trimestrale di Nvidia ha sorpreso nuovamente in positivo, sia lato revenues che lato utili per azione. Il colosso tech ha altresì annunciato uno stock split 10 a 1. Sulla notizia, nel premarket è iniziata la corsa del titolo (+9%). Al di là dell’evento legato a Nvidia, la giornata è ricca di appuntamenti macro. In mattinata, la lettura dei Pmi in Europa ha evidenziato un quadro di tendenziale miglioramento per il manifatturiero. Grosse sorprese invece nei Pmi flash statunitensi: infatti sia il manifatturiero che i servizi sono usciti migliori delle previsioni, in particolare il secondo, assestatosi al 54.4 contro un consenso di 51.2. Sui dati riguardanti gli indicatori economici, i rendimenti sui treasury sono tornati a salire in misura importante, circa 5 bps su tutta la curva, trascinando al ribasso anche l’azionario, con Wall Street che ha acuito le perdite dopo la chiusura flat europea (Nasdaq -0.45; S&P500 -0.75%; Russell 2000 -1.60%).

Venerdì

Fine settimana ancora denso di rilevanti dati macro negli US. Gli ordini di beni durevoli preliminari di aprile hanno sorpreso in positivo, uscendo allo 0.7%, contro una previsione di -0.8%, in calo dal rivisitato 0.8% di marzo. Più interessanti però i dati promossi dall’Università del Michigan, con la consumer confidence finale di marzo rivista leggermente al rialzo e le aspettative sull’inflazione ridimensionate, con la previsione ad un anno scesa al 3.3%, dal 3.5%. Su quest’ultimo dato, Wall Street ha virato in verde, recuperando parzialmente le vendite di ieri (S&P500 +0.7%; Nasdaq +1%; Russell 2000 +1.04%). Altra chiusura flat invece per le piazze europee.

Monetary Policy

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

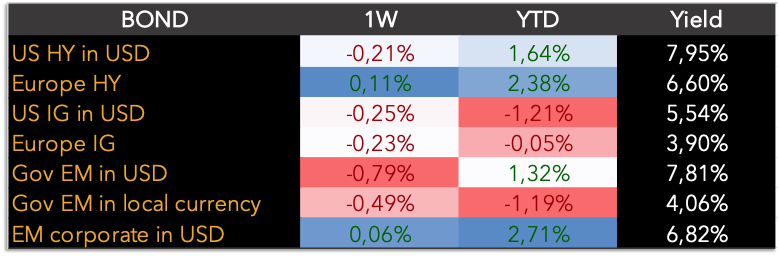

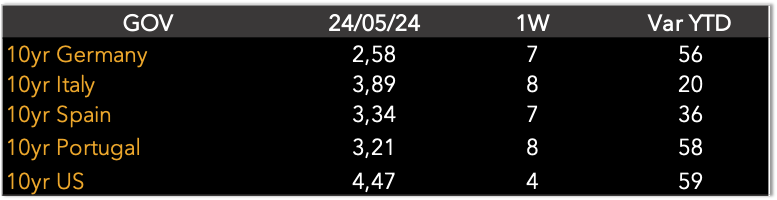

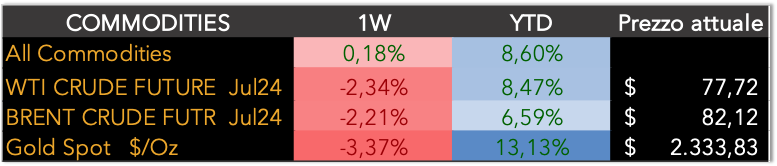

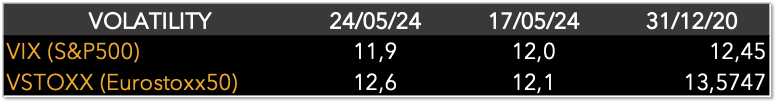

La settimana appena trascorsa è stata sicuramente influenzata da alcuni importanti dati macroeconomici. La lettura degli indicatori pmi flash di maggio europei non ha riservato grosse sorprese, seppur abbia delineato una situazione di tendenziale miglioramento del settore manifatturiero. Diverso invece quello che è accaduto negli Stati Uniti, dove i servizi a maggio hanno visto un netto e inaspettato miglioramento, assestandosi su un valore di 54.8 punti, contro una previsione 51.3. Su questo dato, i tassi governativi sono tornati a salire, scontando una maggiore incertezza legata alle tempistiche di taglio dei tassi da parte della FED: il rendimento del treasury a due anni è infatti risalito di 12 bps al 4.94%, mentre quello sul decennale di 4 bps al 4.46%.

L’insieme di dati economici, uniti ad un contesto di rialzo dei rendimenti governativi, non ha favorito l’azionario, con diffusa debolezza sui listini globale. L’unico indice che ha mostrato progressi è il Nasdaq, spinto anche dalla performance di Nvidia dopo il rilascio della trimestrale.

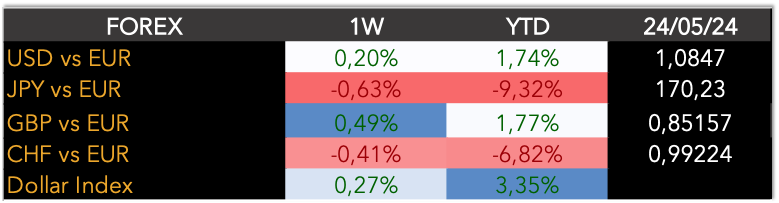

Sul fronte valutario, poco mosso il cambio eurodollaro, con il biglietto verde in area 1.085 contro la moneta unica.

Per quanto riguarda le nostre linee di gestione, le linee azionarie, in virtù di una buona diversificazione settoriale e geografica, hanno sostanzialmente mantenuto i livelli precedentemente raggiunti, nonostante la complessa settimana sui mercati. Stabili le linee obbligazionarie.