Lunedì

Avvio di settimana piatto per le piazze europee. Stanno ancora metabolizzando la linea super dovish da parte delle banche centrali. La seduta si è svolta con bassi volumi e senza dati macro. Piatta anche Wall Street.

Martedì

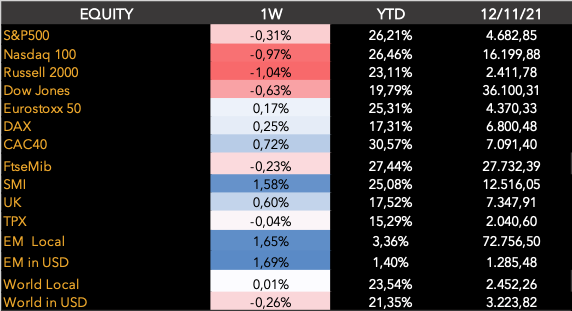

Giornata poco mossa per l’azionario. Le sorprese dell’earning seasons hanno riportato le borse sui massimi da inizio anno ma le resistenze si stanno facendo sempre più forti e le good new sempre meno frequenti. Sul fronte energetico, è arrivato il comunicato da parte di Gazprom relativo ad un massiccio flusso di gas verso l’Europa allentando così la pressione sui prezzi. La giornata è proseguita con poco vigore. I bassi volumi e i pochi stimoli ,hanno fatto accumulare perdite sulle piazze europee, mentre a Wall Street c’è stata una correzione dei tech con l’indice FAANG che ha perso oltre un punto e mezzo.

Mercoledì

Giornata all’insegna dei dati US, anticipati rispetto a giovedì a causa del Veterans’ Day di domani. Fiammata da parte del CPI americano che su base annua è arrivato al 6,2%. Alla notizia, la curva dei tassi ha intrapreso un movimento ”Flat” con i tassi a breve che salivano maggiormente rispetto alla parte lunga della curva. Sul fronte equity, il mercato ha reagito scontando l’aumento dei tassi. Particolarmente negativi gli indici tech (NASDAQ -1.70%). Piatta l’Europa, ma con il $ che si è rinforzato rompendo la soglia dell’1.15 e correndo verso l’1.14.

Giovedì

Wall Street chiusa ed Europa senza dati sul fronte macro. La giornata è trascorsa con un tono positivo nonostante il “follow” dei tassi europei su quelli americani. L’Eurostoxx 50 ha chiuso la giornata a +0.21%.

Venerdì

Giornata di rimbalzo peri i tassi, europei e statunitensi, che dopo aver accelerato per due sedute consecutive, allentano la pressione. L’Equity europeo è stabile sui livelli di giovedì mentre i future statunitensi guadagnano circa mezzo punto percentuale. La seduta è proseguita con un trend ben delineato fin dalle prime battute. Recupera il NASDAQ che chiude a +1.00% e anche l’S&P 500 (0.72%), più arretrato il Dow Jones.

Monetary Policy

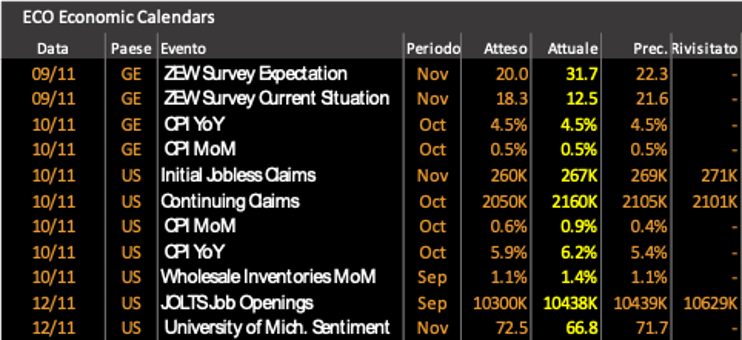

“Pochi ma Buoni” la settimana passata non è stata una settimana ricca di dati macro ma quei pochi pubblicati sono stati da driver per la settimana.

La Germania ha pubblicato dati ZEW discordanti. Se da un lato l’indicatore relativo alla situazione attuale è risultato in sensibile diminuzione rispetto alle aspettative, dall’altra l’indicatore delle Expectation è risultato in salita sia rispetto alle aspettative sia rispetto al valore precedente. Nessuna sorpresa invece sul fronte inflazionistico.

I dati sul mercato del lavoro statunitense, sono risultati leggermente in aumento rispetto alle aspettative. D’altronde sarebbe stata l’ottava settimana consecutiva di diminuzione. Nonostante, la diminuzione, la notizia non ha avuto molta rilevanza a confronto con i dati sull’inflazione.

Il CPI statunitense ha registrato una fiammata dallo 0.6% atteso su base mensile allo 0.9%. Su base annua, il dato è risultato ancora più sconvolgente con i 6.2 punti percentuali di inflazione. L’idea di temporaneità viene sempre meno.

La settimana è proseguita con i dati relativi alle Wholesale,.In aumento nel mese di settembre e con il dato sul mercato del lavoro di settembre, anch’esso in aumento. Infine, la settimana è stata conclusa dall’indice sul sentiment rilasciato dall’università del Michigan. In sensibile diminuzione rispetto al mese di ottobre.

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

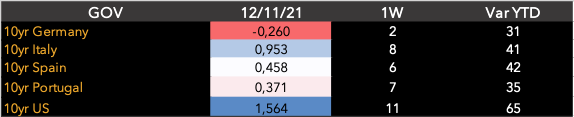

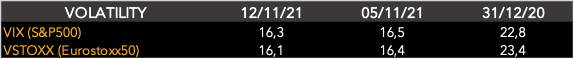

La settimana passata è stata caratterizzata dalla pubblicazione del dato sull’indice dei prezzi al consumo statunitense. La fiammata inflazionistica registrata in America ha guidato i tassi di interesse sia dei paesi periferici sia di quelli core. Il treasury americano a due anni ha registrato un balzo di circa 10 basis points portandosi in anticipo a quota 0.50 (livello plausibile del secondo rialzo tassi). Inoltre, il differenziale tra la curva a 2Y e quella 10Y si è ristretto con la parte a breve che si è riportata sui massimi nell’intervallo compreso tra 0.500 e 0.550.

In Europa i tassi periferici hanno seguito l’andamento del treasury, muovendo tutto il segmento governativo. Sul fronte valutario nella giornata di mercoledì il $ si è fortemente rafforzato spingendo il cambio contro € sopra lo 0.87. Movimento che è stato positivo per le nostre linee di gestione.

In America, la FED ha continuato a ribadire la transitorietà dell’inflazione ma con scarsi risultati dal punto di vista della credibilità. L’idea di un triplice aumento dei tassi previsto nel 2022, sta sempre più raccogliendo consensi, in un contesto in cui il mercato del lavoro, nonostante i dati di questa settimana, continua a migliorare.

In questo contesto, il mercato azionario ha patito il rialzo dei tassi chiudendo la settimana con perdite nell’ordine dell’uno percento per i tech e di mezzo punto per l’S&P 500. L’Europa al contrario è riuscita a chiudere la settimana con le piazze in leggero rialzo, Francoforte +0,72% e Parigi 0,40%.

Le nostre Linee di Gestione

In generale, nonostante l’andamento dei tassi e dell’equity, la presenza di titoli tematici ha permesso alle nostre linee di chiudere la settimana ampiamente sopra la pari. Nonostante la liquidità detenuta in portafoglio, le nostre linee a composizione azionaria, hanno segnato nuovi massimi muovendosi al di sopra dei benchmark. Nota di merito anche per il fondo obbligazionario SCM Stable Return che, grazie alle coperture, ha totalizzato un rendimento da inizio anno del +5.56%.