Markets

Lunedì

Giorno di festa per l’Europa. In Asia le politiche Zero Covid preoccupano i mercati che scontano una crescita più contenuta e continuano ad essere sotto pressione (Hang Seng -4.13%). Sul fronte americano, dopo un avvio all’insegna del ribasso, il mercato ha comprato l’ipervenduto producendo un timido rimbalzo (S&P 500 +1.32%)

Martedì

Il rientro dalle feste ha visto i mercati cercare di recuperare il pesante risk off registrato la settimana precedente. Il rimbalzo sulla scia di Wall Street è presto svanito a fronte delle poco convincenti trimestrali di Netflix. Inoltre, il perdurare della guerra, continua a rappresentare un fattore di pressione, soprattutto sull’Europa. In chiusura l’Eurostoxx 50 segnava -0.96% mentre l’S&P 500 -2.13%, soffocando così il rimbalzo di ieri.

Mercoledì

Giornata di parziale rimbalzo in Europa, anche se l’€ continua a mantenersi debole e i tassi continuano a salire. Tra il newsflow della giornata, avanza sempre più l’idea che la Germania possa ridurre le importazioni di Gas dalla Russia, mentre le azioni nella Transnistria (regione filorussa) e Moldavia potrebbero rappresentare un fattore per l’allargamento del conflitto. In America, l’earning season continua a offuscare il sentiment, anche se oggi, nonostante la trimestrale di Alphabet non convincente, le borse hanno mantenuto i livelli. Chiusura piatta per l’America NASDAQ -0.05%.

Giovedì

Sul fronte macro la giornata è stata caratterizzata dalla pubblicazione dei dati sul CPI tedesco. Le rilevazioni hanno portato alla luce un ulteriore accelerazione dell’inflazione, e sul GDP statunitense, il quale è uscito negativo. Le principali cause sono attribuibili all’aumento delle importazioni e al contributo negativo delle scorte. Ma per contro, la domanda domestica statunitense è cresciuta e con essa anche gli investimenti. Il mercato ha quindi letto un’accelerazione dell’economia e riportato fiducia al mercato che in serata segnava: Eurostoxx 50 +1.13% S&P 500 +2.47%.

Venerdì

Chiusura positiva per l’Asia nonostante le misure Zero Covid del nuovo pacchetto di misure del governo di Pechino, il quale punta a fornire un ulteriore stimolo fiscale per il mercato. In Europa l’avvio è stato positivo, complice la chiusura di ieri di Wall Street. Il momentum si è perso rapidamente a causa della fitta agenda macro. In America dopo un avvio sulla pari le borse hanno iniziato ad accumulare ribasso forse complice la presa di coscienza sulla peggior earning season degli ultimi due anni.

Monetary Policy

EUROPA: PROSEGUE LA CORSA DELL’INFLAZIONE

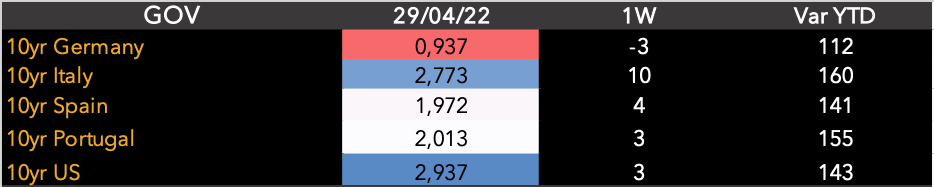

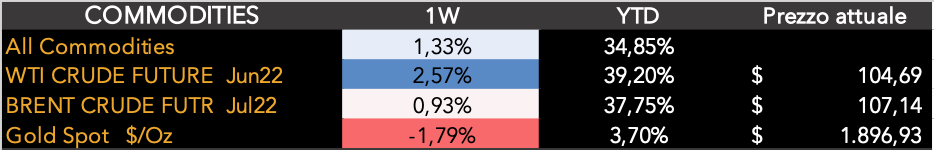

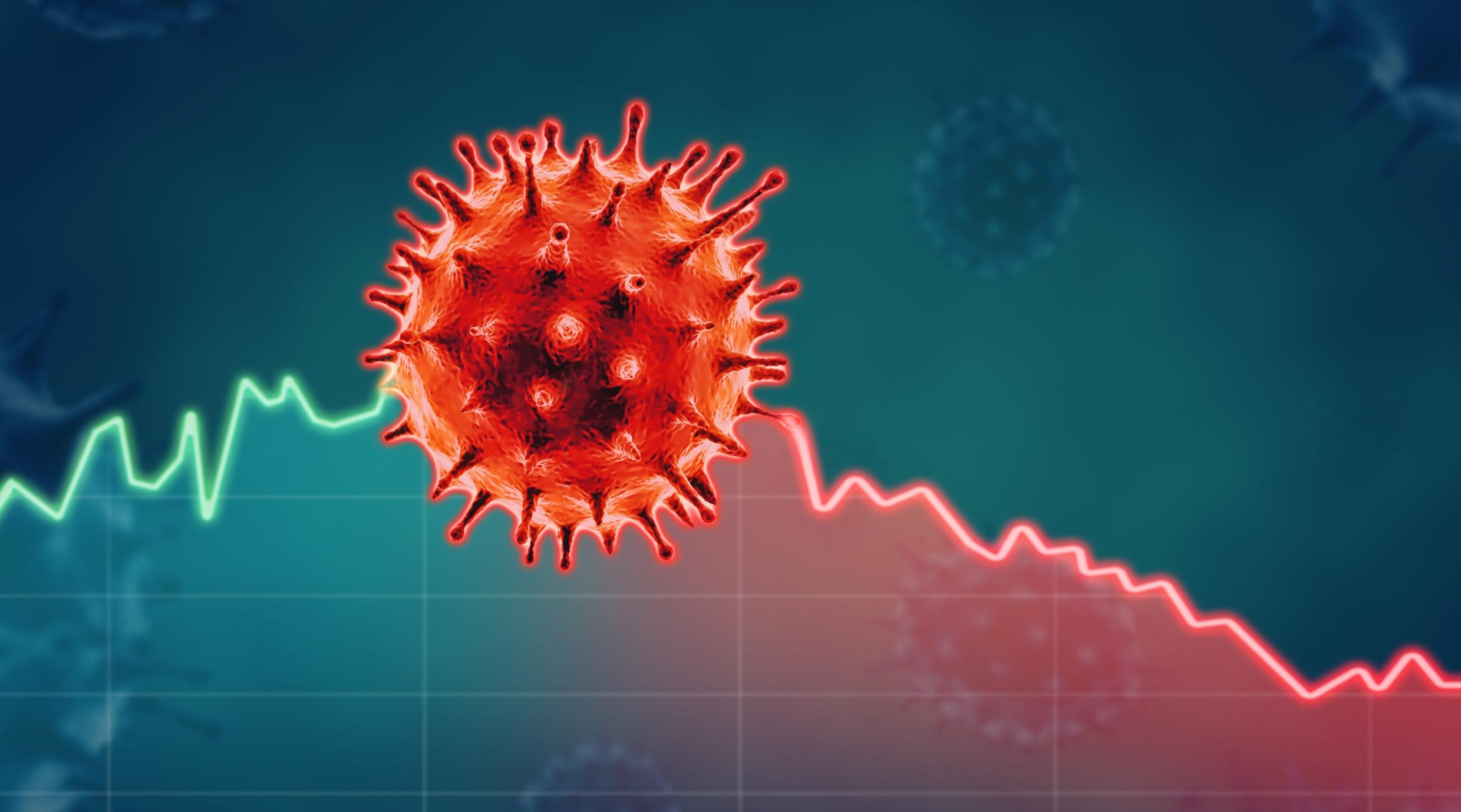

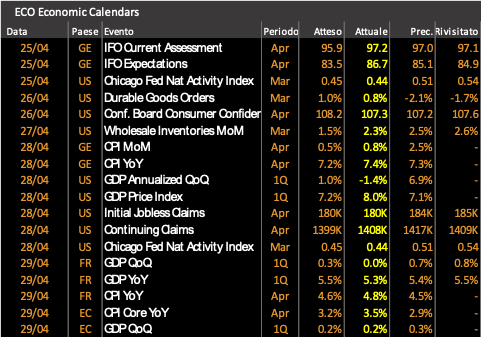

La settimana europea è stata caratterizzata dalla pubblicazione dell’indice dei prezzi al consumo. Nella giornata di martedì è stato pubblicato il dato anticipatorio relativo alla Germania, il quale è stato registrato al 7.4% (in aumento rispetto al precedente 7.3%). A seguire, hanno pubblicato l’indice francese e infine quello aggregato per l’Europa. Anche in Francia il CPI è risultato superiore alle attese, attestandosi al 4.8%. Il dato aggregato ha infine mostrato quello che Germania e Francia avevano anticipato, ovvero, un aumento sia rispetto al mese di marzo, sia rispetto alle attese.

Gli altri dati hanno riportato un miglioramento sulle attese in Germania e un rallentamento del GDP francese rispetto al medesimo trimestre 2021. Anche sul fronte aggregato, il GDP europeo trimestre su trimestre, ha subito una leggera diminuzione.

AMERICA: GDP IN CALO MA SEGNALI POSITIVI

I dati americani hanno registrato un miglioramento sul fronte economico con i Durable Goods Orders e le Wholesale Inventories in netto miglioramento rispetto al mese precedente. Per contro la fiducia dei consumatori è rimasta invariata nonostante ci si attendesse un miglioramento.

Nella giornata di giovedì i dati sui sussidi di disoccupazione, si sono mantenuti prossimi alle attese ma ciò che ha stupito, sono stati i dati relativi al GDP. Il dato su base trimestrale è risultato essere negativo, pari a -1.4%, ben lontano dall’1% atteso. Le principali cause sono attribuibili all’aumento delle importazioni e al contributo negativo delle scorte. Ma per contro la domanda domestica statunitense è cresciuta e con essa anche gli investimenti.

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

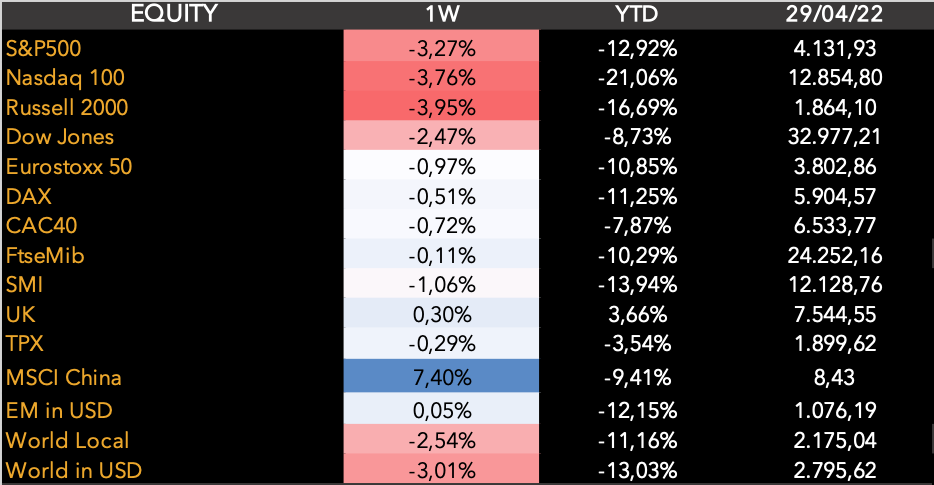

La settimana passata è stata caratterizzata da un generalizzato e graduale risk off. Sul mercato, per ogni principale continente, vi sono attualmente problematiche e rischi connessi ad essi. In Asia le politiche Zero Covid stanno gravando sulla crescita del dragone rosso. A ciò sono connesse le problematiche sulla Supply Chain che infervora il mercato mondiale.

In America, l’earning season sta mostrando i primi segnali di rallentamento e a ciò si lega l’inflazione all’8,5%, la più alta dagli anni 80’. In relazione ad essa, il mercato sta prezzando per il 2022 oltre tre rialzi tassi da 50 bps. Dall’altro canto il mercato del lavoro continua a rimanere solido e propositivo.

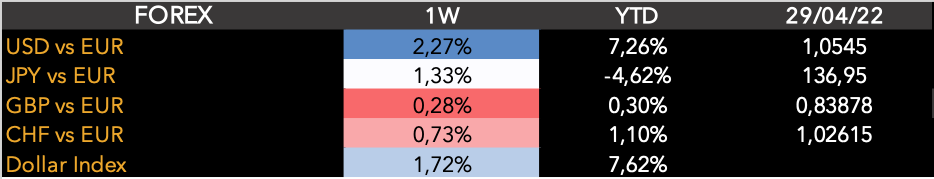

Infine, in Europa la guerra prosegue e le parti non sono mai state così lontane come ora. La crisi energetica ha impattato direttamente l’indice dei prezzi al consumo ma ciò non ha tolto dal tavolo europeo la possibilità di abbassare le importazioni di gas dalla Russia.

In generale, la settimana ha scontato le diverse problematiche sul panorama mondiale, consolidando, di fatto, la seconda gamba ribassista da inizio anno.

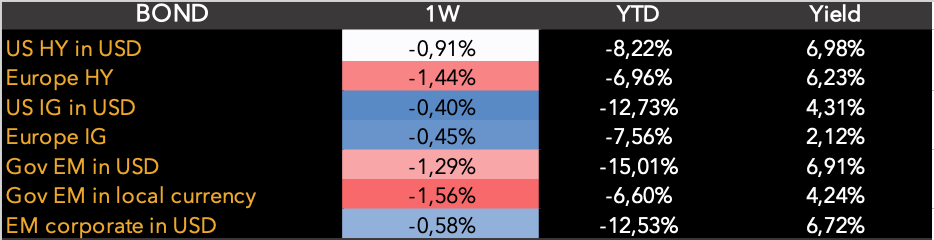

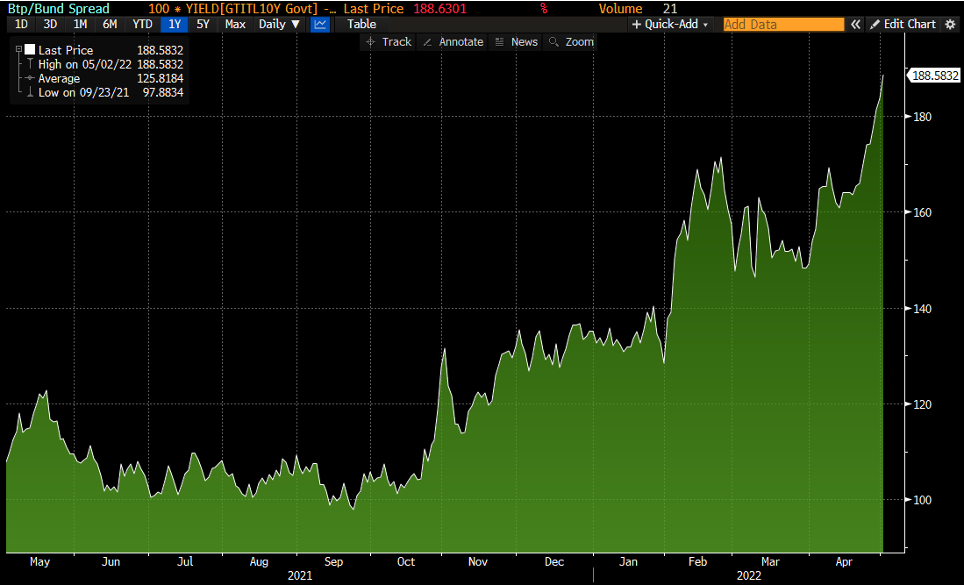

Sul fronte obbligazionario i tassi di riferimento per US e EU sono rimasti fermi, complice un movimento “fly to quality” il quale ha corrisposto un allargamento dello SPREAD salito ai massimi dal 2020.

In generale, le nostre linee di gestione, hanno subito il movimento di mercato anche se, grazie al sottopeso equity e all’apprezzamento del dollaro, hanno contenuto il movimento di mercato. Allo stesso modo, le linee a composizione obbligazionaria ha subito l’allargamento degli SPREAD.