Markets

Lunedì

La settimana chiave per le banche centrali è iniziata con tono opaco. L’agenda macroeconomica non ha fornito spunti al mercato che rimane in attesa degli appuntamenti della settimana. In chiusura Eurostoxx 50 -0.53%.

Martedì

Seduta caratterizzata dalla pubblicazione del dato CPI statunitense. Il dato, rilevato inferiore alle attese (vdi. Monetary Policy), ha generato un immediato rialzo del mercato azionario con i rendimenti in picchiata. Il movimento si è esaurito ben presto tornando indietro appesantito dalle piazze del vecchio continente (S&P 500 +0.73%). Ad ogni modo l’appuntamento di domani della FED sembra ormai allineato sulle attese del mercato a 50 bps di rialzo.

Mercoledì

Seduta europea senza spunti. Nella giornata odierna i dati macro hanno confermato la diminuzione dell’inflazione nel Regno Unito. La produzione industriale europea è calata più delle attese. Alle ore 20:00 ha preso la parola Jerome Powell confermando il rialzo di 50 bps e alzando il terminal rate per il 2023 al 5.1%. Nello statement sono state riviste al ribasso le stime di crescita economica e al rialzo quelle sull’inflazione. Inoltre, il numero uno della FED ha ribadito che i tassi rimarranno alti per un periodo ragionevolmente lungo affinché possano permettere un rientro dell’inflazione. Negativa Wall Street.

Giovedì

Giornata piena di appuntamenti macro. Nella mattinata la Swiss National Bank ha aumentato i tassi di 50 bps portandoli all’1%. Alle 10:00 la Norges Bank ha optato per un rialzo di 25 bps portando il tasso di riferimento al 2.75%. Alle 13:00 la Bank of England ha confermato le attese rialzando i tassi di 50 bps. Da quanto è emerso dalle minutes la decisione non sarebbe stata all’unanimità. Infatti, alcuni membri avrebbero proposto di lasciare i tassi invariati. Infine, alle 14:45 è stata l’ora della Banca Centrale Europea che ha optato per un rialzo di 50 bps. A turbare il mercato però sono state le parole del Presidente Lagarde. Dopo aver rivisto al ribasso le stime di crescita ha annunciato che i tassi dovranno salire ad un passo stabile per qualche tempo fino a un livello definito “sufficientemente restrittivo”. Sul mercato la reazione è stata rapida e negativa, con i rendimenti in rialzo e l’azionario sui minimi. In chiusura i listini europei perdono mediamente il 3% mentre sulla componente obbligazionaria le curve si sono alzate di oltre 20 bps. Negativa anche Wall Street (S&P 500 -2.49%).

Venerdì

Apertura all’insegna della debolezza per l’Europa. Nella mattinata i dati PMI europei, in generale migliori rispetto alle attese, non hanno fornito la forza sufficiente per un rimbalzo. I rendimenti continuano ad essere in rialzo. In America i dati PMI sono risultati i peggiori da due anni a questa parte. Negativo l’azionario in chiusura.

Monetary Policy

EUROPA

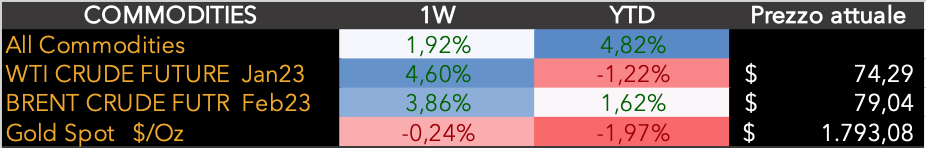

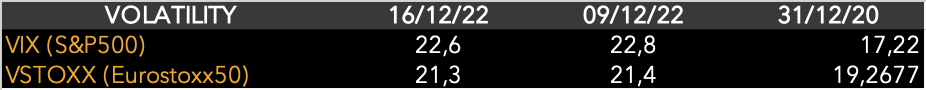

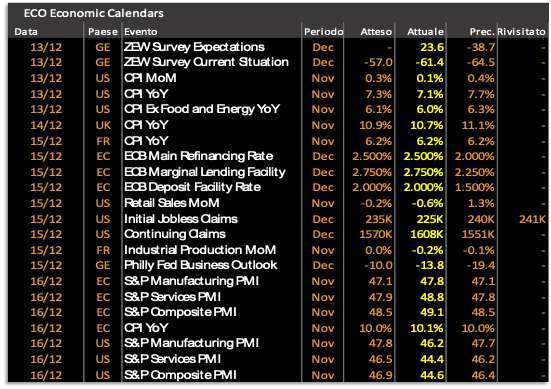

La settimana passata si è aperta con i dati ZEW relativi alle attese e alla situazione corrente. Se da un lato la situazione attuale è risultata peggiore delle attese, le aspettative sono aumentate parecchio ritornando in territorio positivo.

A seguire l’inflazione nel Regno Unito è risultato inferiore alle attese mentre in Francia è risultata stabile al 6.2%.

I dati PMI rilasciati venerdì sono risultati migliori delle attese con il terziario prossimo alla parità (50).

Infine, l’inflazione registrata in Europa è risultata superiore alle attese, 10.1% vs 10.0% atteso.

AMERICA

In America la settimana è iniziata con i dati CPI risultati in netto rallentamento rispetto al mese di ottobre. Infatti, nel mese di novembre l’inflazione è scesa al 7,1% dal 7.7% precedente. La componente core è diminuita al 6.0%.

Proseguendo con l’agenda macro della settimana le retail sales sono peggiorate mese su mese diminuendo dello 0.6%. Le richieste di sussidio sono risultate stabili.

Infine, i dati PMI a differenza dell’Europa sono risultati peggiori delle attese e in rallentamento rispetto al mese precedente.

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

La settimana passata è stata caratterizzata dai dati macroeconomici, dagli appuntamenti della Banca Centrale Europea e della Federal Reserve.

Andando con ordine, l’inflazione in America è risultata inferiore alle attese con la componente core al 6.0%. La decisione della Federal Reserve è ricaduta su un rialzo di 50 bps rallentando l’entità degli stessi. Ad ogni modo il numero uno della FED ha escluso un pivoting nel breve.

Nella giornata di giovedì dopo la Swiss National Bank, la Norges Bank,la Bank of England e la Banca Centrale Europea ha alzato i tassi di 50 bps. Il presidente della BCE, dopo aver rivisto al ribasso le stime di crescita per il 2023 e al rialzo quelle sull’inflazione, ha ribadito la propria linea “Hawkish”. Ha ricordato al mercato che ti tassi in Europa, a differenza dell’America, non si sono ancora avvicinati al loro massimo e per tanto dovranno ancora aumentare.

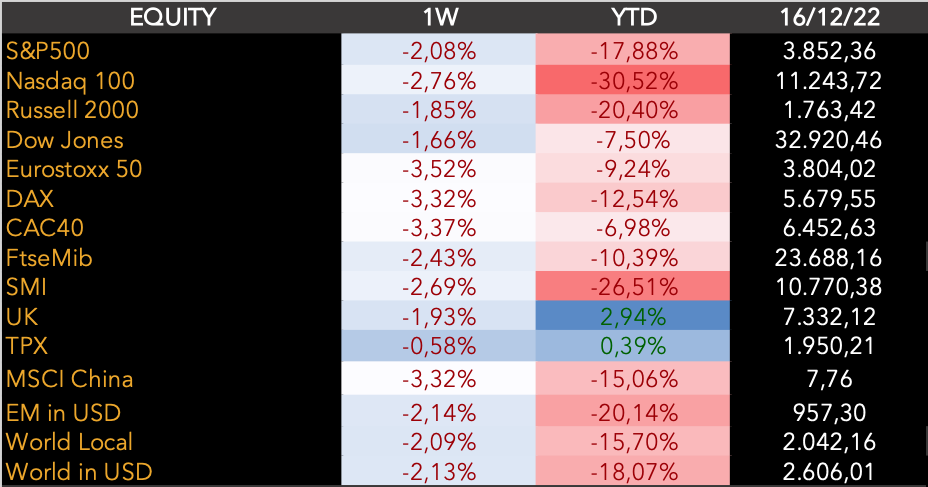

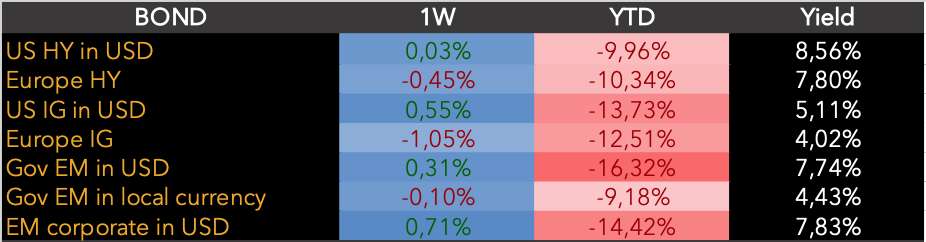

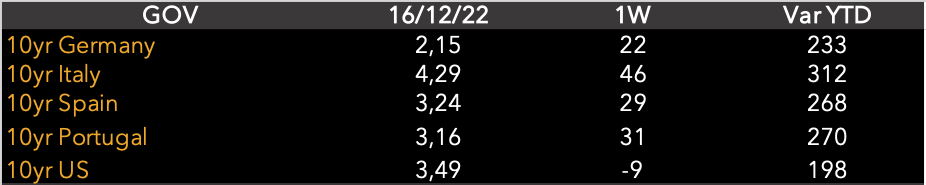

Sul mercato i toni aggressivi delle banche centrali sono stati assimilati con un rialzo dei rendimenti europei: +22bps decennale tedesco e + 46bps decennale italiano.

Sul fronte azionario, Wall Street ,seppur negativa ha sovraperformato le borse europee, le quali hanno perso mediamente tre punti percentuali.

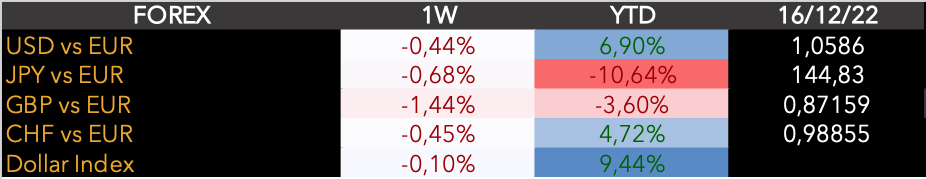

Sul fronte valutario a fronte dell’aumento dei rendimenti in Europa, l’€ si è apprezzato tornando contro il biglietto verde sopra 1.06.

In generale, le nostre linee di gestione hanno riportato una settimana negativa in linea con il mercato.