Markets

Lunedì

Comincia una settimana molto importante per i mercati in quanto diverse sono le banche centrali che si riuniranno per decidere sui tassi. La prima seduta settimanale europea, in assenza di rilevanti dati macroeconomici, si conclude poco mossa, con i listini che terminano sostanzialmente invariati. Oltreoceano, Wall Street, in attesa della riunione della Fed di mercoledì, termina in territorio positivo con un outperformance dei communication services (S&P500 +0.63%; Nasdaq +0.99%).

Martedì

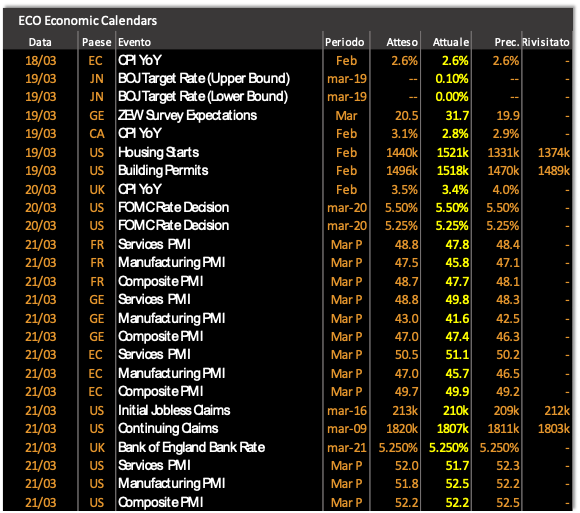

Nella nottata la Bank of Japan ha posto fine al Nirp, portando i tassi di riferimento nel range 0%-0.1%. Inoltre, come previsto, ha deciso di eliminare la yield curve control e terminare il programma di acquisto di ETF e Reits. La reazione del mercato, preparato alla mossa della BOJ, è stata comunque positiva con il Nikkei marginalmente in territorio verde e lo Yen ancora in indebolimento, sopra quota 150 contro il dollaro. Negli Stati Uniti i dati sul real estate hanno sorpreso al rialzo: sia le Housing Starts che i Building Permits di febbraio sono infatti risultati oltre il consenso degli analisti. Sul fronte mercati, in rialzo i listini del Vecchio Continente (eurostoxx 50 +0.48%), con nuovamente Piazza Affari sugli scudi (+0.95%). Poco mossa invece Wall Street. Per quanto riguarda i tassi governativi, il dato soft sull’inflazione canadese di febbraio (2.8% vs 3.1% exp) ha prodotto un calo dei rendimenti, con il treasury a dieci anni in discesa di 4 bps a 4.30%.

Mercoledì

Giornata nella quale l’attenzione dei mercati è interamente rivolta al meeting della Fed. Come ampiamente scontato alla vigilia, i tassi di riferimento sono rimasti inalterati nel range 5.25%-5.50%. I dot-plot (grafico a punti che riunisce le aspettative dei membri del Fomc), prevedono tre potenziali tagli dei tassi di interesse da 25bps entro la fine del 2024, ipotizzando un tasso attorno al 4.6%. Tuttavia, per il 2025 la mediana dei tassi è stata rivista al rialzo al 3.9% (dal 3.6%) così come per il 2026 (al 3.1% dal 2.9%). La proiezione dell’inflazione è rimasta ferma al 2.4% per il 2024 mentre è salita al 2.6% quella riferita alla core. Powell, nello statement, ha ribadito come di fatto i tassi siano oramai al picco e come sarà molto probabilmente opportuno in un certo periodo dell’anno procedere con un taglio. Periodo ancora indefinito in quanto il presidente della Fed vuole osservare altri dati per evitare di tagliare o troppo presto o troppo tardi. La risposta di Wall Street al meeting è stata molto positiva (S&P500 +0.90%; Nasdaq +1.15%), con un overperformance dell’indice delle small-cap Russell 2000 (1.92%), particolarmente sensibile ai tassi e ai dati macro.

Giovedì

All’indomani della Fed, oggi è il turno di altre banche centrali. Sorprendentemente, la Swiss National Bank ha deciso di tagliare i tassi di 25 bps, all’1,75%, comportando una notevole riduzione della pressione sui rendimenti governativi dell’eurozona e un deprezzamento del franco svizzero. La Bank of England, invece, come da previsioni, ha mantenuto inalterati i tassi di riferimento al 5.25%, promuovendo però un atteggiamento più dovish in quanto due votanti, che precedentemente erano favorevoli ad un rialzo, si sono spostati all’interno della divisione neutrale. Infine, la Banca Centrale Turca ha optato per un rialzo di 500 bps del tasso di riferimento, giunto al 50%. A livello macro, i pmi flash di marzo sono risultati in calo in Francia, mentre in Germania è considerevole il deterioramento del manifatturiero. I dati dell’Eurozona sono invece misti, con il manifatturiero in lieve calo e i servizi in miglioramento ben oltre la soglia che separa l’espansione dalla contrazione. Poco variati i pmi statunitensi. Sul fronte mercati, tonici i listini europei (Eurostoxx 50 +1.02%), mentre più contenuti i guadagni a Wall Street.

Venerdì

Dopo una settimana densa di appuntamenti, l’ultima seduta non prevede importanti dati macroeconomici né in Europa né in America. Conseguentemente i mercati terminano le contrattazioni poco mossi, con Wall Street di fatto invariata.

Monetary Policy

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

La settimana appena trascorsa è stata caratterizzata ed influenzata dai molti appuntamenti delle banche centrali. La Fed, come da previsioni, ha mantenuto fermi i tassi nel range 5.25%-5.50%. Interessante è stato però quello che è emerso dalla lettura dei dot-plot: infatti, le previsioni parlano di tre tagli dei tassi da 25 bps entro la fine del 2024, con il tasso di riferimento previsto attorno al 4.60%. Anche la Bank of England, al pari della Fed, ha mantenuto invariati i tassi al 5.25%, con due votanti che si sono spostati nella divisione neutrale; fatto che ha dipinto l’appuntamento con tono molto più accomodanti. La sorpresa della settimana è stata la National Bank of Swiss, che ha optato per un taglio dei tassi di 25 bps.

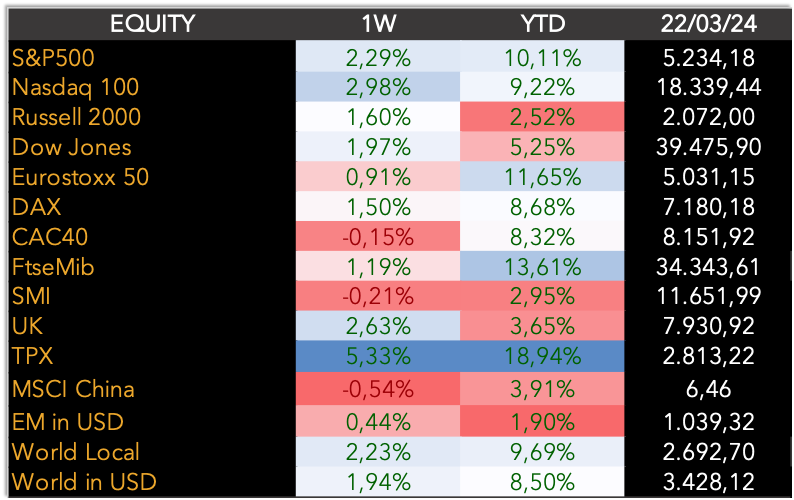

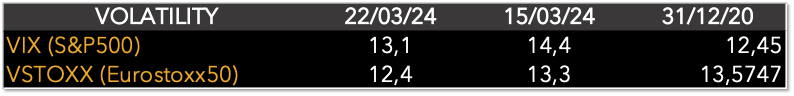

I mercati azionari globali hanno avuto buone performance nel corso della settimana, con Wall Street in rialzo di 2-3 punti, mentre l’Europa di un punto percentuale.

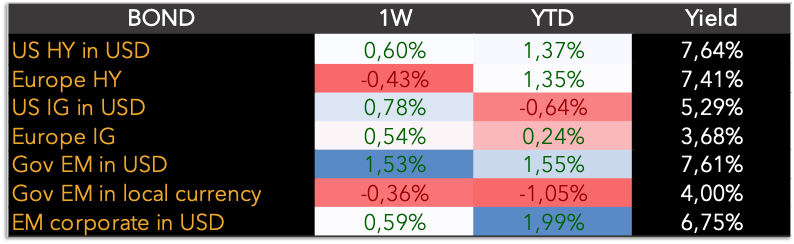

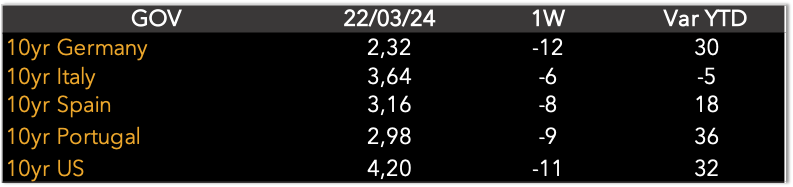

Sul fronte obbligazionario, la pressione sui rendimenti governativi si è affievolita: il tasso sul treasury a dieci anno è sceso di 11 bps al 4.20%; di simile valore il calo dell’omologo tedesco.

Infine, lato valutario, si rafforza il biglietto verde sulla moneta unica, con il cambio eurodollaro a 1.0808.

Le nostre linee di gestione hanno tratto beneficio dalla positiva settimana sui mercati. Nelle linee azionarie, continuano l’overperformance delle single stocks, con la Chronos che registra un +9.40% YTD. Ottimi anche i rendimenti delle linee obbligazionarie, con sia la Deposito+ che la Ladder che guadagnano un punto da inizio anno.