Markets

Lunedì

Con l’arrivo del mese di aprile, comincia il secondo trimestre dell’anno, con le borse europee ancora chiuse per via delle festività pasquali. Nel pomeriggio, il dato ISM manifatturiero statunitense è risultato largamente maggiore delle aspettative, assestandosi a marzo al 50.3, in risalita dal 47.8 di febbraio, contro un consenso di 48.4. La lettura del dato ha generato un rialzo dei rendimenti governativi lungo tutta la curva, con il tasso sul treasury a dieci anni in rialzo di 13 bps a quota 4.32%. Mista Wall Street (Nasdaq +0.21%; S&P500 -0.20%), con un underperformance delle small caps (Russell 2000 -1%), maggiormente sensibili ai tassi.

Martedì

Al ritorno dalle festività, le borse europee cominciano il trimestre con diffusi ribassi attorno al punto percentuale (Eurostoxx 50 -1.22%), sebbene il dato sull’inflazione tedesca di marzo sia risultato più soft delle attese, con una variazione su base mensile dello 0.4% contro una previsione dello 0.5%. Oltreoceano, le offerte di lavoro JOLTS di febbraio si sono rivelate pressochè in linea con le aspettative, mentre in aumento i factory orders (1.4% vs exp 1.0%). Tra i vari dati, continua la debolezza di Wall Street (S&P500 -0.27%; Nasdaq -0.94%), con il comparto tecnologico appesantito dal sell off su Tesla (-5%) dopo che il produttore di veicoli elettrici ha riportato deludenti dati in merito alle consegne del primo trimestre. Sul fronte obbligazionario, i rendimenti europei sono fortemente saliti: il tasso sul btp a dieci anni è risalito di 16bps a quota 3.84%, mentre l’omologo tedesco di 10 bps a 2.40%. Lato commodities, sull’onda delle tensioni geopolitiche, continua il trend rialzista del petrolio con il WTI e il Brent rispettivamente a 85.46$ e a 89.08& l barile.

Mercoledì

Giornata contraddistinta da altri importanti dati macroeconomici. Iniziando dall’Europa, in mattinata la lettura del CPI flash di marzo ha sorpreso al ribasso, con una variazione, su base mensile, di +2.4% contro una previsione di +2.5%. Negli Stati Uniti, la lettura del dato ADP ha sorpreso in positivo, evidenziando una creazione di posti di lavoro a marzo pari a 184mila unità, contro una stima degli analisti di 150mila. Il dato, che ha ribadito la robustezza del mercato del lavoro, ha alimentato la pressione sui rendimenti governativi americani. Successivamente, la pressione si è però affievolita dopo che l’ISM servizi, all’opposto di quello manifatturiero, è risultato ampiamente al di sotto delle previsioni (51.4 vs exp 52.8). Wall Street, in un contesto di dati macro misti, termina gli scambi poco mossa, ma comunque in territorio positivo. Sul fronte valutario invece si deprezza il dollaro, con il cambio con la moneta unica nuovamente oltre 1.08.

Giovedì

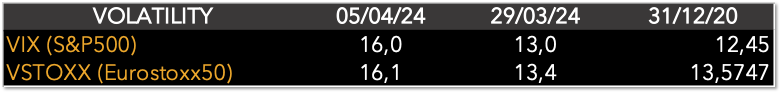

Durante la mattinata, la lettura dei Pmi finali di marzo ha dipinto uno scenario positivo nell’Eurozona, con un’evidente accelerazione per l’economia italiana. Oltreoceano, dopo un’iniziale apertura rialzista, favorita da un contesto di particolare tranquillità sui tassi governativi, Wall Street termina in profondo rosso (S&P500 -1.23%; Nasdaq -1.55%; Russell 2000 -1.08%). A determinare il netto ribasso sul finale di seduta, le dichiarazioni di alcuni membri della Fed, i quali hanno lasciato intendere che potrebbero non esserci tagli dei tassi in assenza di progressi sul rientro dell’inflazione.

Venerdì

Giornata nella quale l’attenzione degli investitori è focalizzata sui dati del mercato del lavoro statunitense. Le buste paga non agricole nel mese di marzo si sono rivelate maggiori delle previsioni degli analisti in quanto l’economia, in tale mese, ha aggiunto 303mila posti di lavoro, oltre la stima di 214mila e in aumento dai 270mila di febbraio. Il tasso di disoccupazione è invece sceso al 3.8% dal 3,9% del precedente mese. Al pari di quanto successo dopo la lettura degli ADP di mercoledì, i forti dati del market labour hanno generato un’impennata dei rendimenti dei treasuries, nell’ordine di 10bps, lungo tutta la curva. Diversamente dall’obbligazionario, l’equity americano, dopo aver digerito i dati, ha virato al rialzo, con tutti i settori in territorio positivo (S&P500 +1.11%; Nasdaq +1.28%).

Monetary Policy

CONSIDERAZIONI FINALI E POSIZIONAMENTO LINEE DI GESTIONE

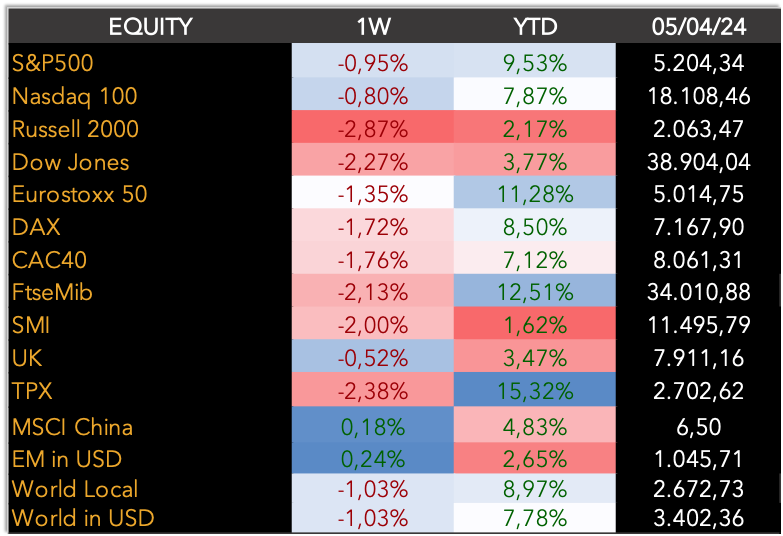

Con la settimana appena trascorsa, si è entrati nel secondo trimestre dell’anno. Dopo tre mesi iniziali davvero positivi per i mercati globali (Eurostoxx 50 +12%; FtseMib +14%; S&P500 +10%; Nasdaq +9%), il mese di aprile è cominciato con un tono maggiormente consolidativo, all’insegna della prudenza. Infatti, sia in Europa che negli Stati uniti, la settimana si è conclusa in rosso. Le borse del Vecchio Continente sono calate di oltre un punto (Eurostoxx -1.355), mentre leggermente inferiori le perdite a Wall Street.

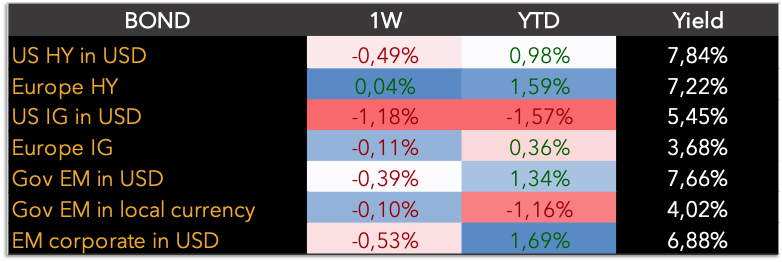

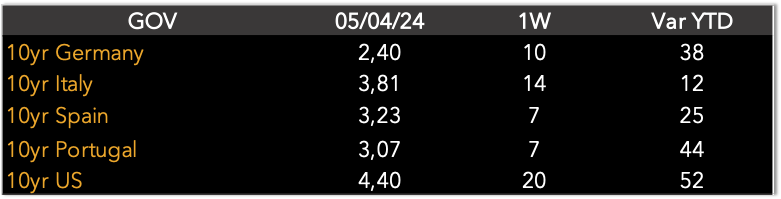

I forti dati del mercato del lavoro americano sicuramente non hanno agevolato l’obbligazionario, come si evince dal fatto che il tasso sul treasury a dieci anni è risalito 20 bps, portandosi al 4.40%. I tassi degli omologhi italiani e tedeschi sono invece risaliti di 14 e 10 bps, al 3.81% e al 2.40%, comportando un allargamento dello spread BTP-BUND.

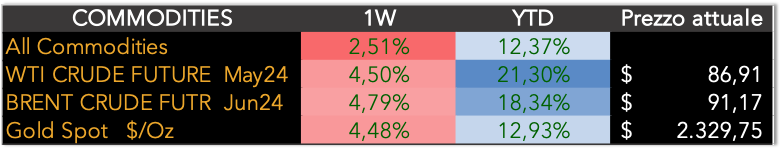

Sul fronte materie prime, l’aumento delle tensioni geopolitiche e i tagli alla produzione promossi dai membri dell’OPEC+, continuano a spingere i prezzi del petrolio, con sia il WTI che il Brent in rialzo di oltre il 4.50%.

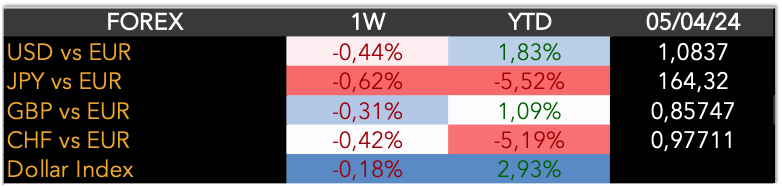

Infine, si deprezza il biglietto verde rispetto alla moneta unica, con il cambio eurodollaro di nuovo sopra a 1.08.

Le nostre linee di gestione, in una settimana non propriamente positiva sui mercati finanziari, hanno comunque mantenuto stabili i livelli raggiunti nelle precedenti settimane.